3000 zł brutto, ile to netto – wszystko, co musisz wiedzieć o pensji

Przeczytaj w: 3 minuty

ostatnia aktualizacja: 17/07/2024

Przeglądając ogłoszenia o pracę lub rozmawiając ze znajomymi o warunkach zatrudnienia w ich firmach, nieraz można poczuć się lekko zdezorientowanym. Nic dziwnego, gdyż różnica między 3000 brutto a 3000 netto wcale nie jest mała, a wpływ na ten stan rzeczy ma kilka czynników.

Sprawdź, co znajdziesz w artykule:

3000 netto, czyli „na rękę”

Podstawowym pojęciem, które zdecydowanie bardziej przyda nam się na co dzień, jest „wynagrodzenie netto na rękę”. To kwota, którą otrzymamy przelewem na swój rachunek bankowy po przepracowaniu pierwszego miesiąca. Pracując na umowie o pracę, nie musimy już od tej kwoty odprowadzać żadnych składek ani podatków. Uczynił to za nas pracodawca. Jedynym wyjątkiem będzie rozliczenie roczne, jeżeli musimy wyrównać ewentualne braki, czyli opłacić różnicę między należnym podatkiem dochodowym a sumą wpłaconych zaliczek.

Co to jest kwota brutto?

Kwotą brutto nazywamy pensję „w całości”, tzn. przed odjęciem od niej składek ZUS i zaliczki na podatek dochodowy. Wiele osób zastanawia się, skąd bierze się aż tak duża różnica między netto a brutto oraz po co pracodawcy w ogóle podają kwotę brutto. Wynika to z faktu, że choć pracownik na konto otrzymuje kwotę netto, to pracodawca faktycznie przekazuje na jego rzecz kwotę brutto. Tyle tylko, że różnica trafia do Zakładu Ubezpieczeń Społecznych oraz Narodowego Funduszu Zdrowia. Pensja brutto obejmuje więc również zapisy księgowe, które pojawiają się na koncie pracownika w ZUS.

Kwota brutto wynagrodzenia składa się z:

- z kwoty netto;

- zaliczki na podatek dochodowy;

- składek ZUS w części płaconej przez pracownika.

Czym jest kwota „brutto brutto”?

Warto wiedzieć, że obowiązkowe składki i podatki nie kończą się na kwocie brutto. Oprócz niej funkcjonuje jeszcze pojęcie „brutto brutto”, czyli łączny koszt pracodawcy. Składa się on z:

- kwoty netto;

- zaliczki na podatek dochodowy (od 2022 roku nie pobiera się podatku dochodowego od wynagrodzenia minimalnego),

- składek ZUS w części płaconej przez pracownika;

- składek ZUS w części płaconej przez pracodawcę;

- składki na Fundusz Pracy;

- składki na Fundusz Gwarantowanych Świadczeń Pracowniczych.

Wynagrodzenie brutto – wysokość potrącanych składek

W skład całkowitego kosztu zatrudnienia danego pracownika wchodzi więc wynagrodzenie brutto oraz składki ZUS – na ubezpieczenia społeczne i zdrowotne – jakie jest zobowiązany odprowadzać pracodawca. Należy jednak pamiętać, że choć to on jest odpowiedzialny za regulowanie opłat, należne kwoty w określonym procencie są potrącane również z kieszeni pracownika. Ile wynoszą poszczególne składki ZUS oraz kto jest zobligowany do ich opłacenia?

- Ubezpieczenie wypadkowe – 1,67% (jest w pełni pokrywana przez pracodawcę),

- Ubezpieczenie chorobowe – 2,45% (w pełni pokrywane przez pracownika),

- Ubezpieczenie rentowe – 8% (1,5% pokrywa pracownik, a 6,5% pracodawca),

- Ubezpieczenie emerytalne – 19,52% (po 9,76% pokrywa zarówno pracownik, jak i pracodawca).

Odpowiedź na pytanie, od czego zależy wynagrodzenie brutto i netto musi uwzględniać także składkę na ubezpieczenie zdrowotne. Obecnie wynosi ona 9% i jest odliczana od pensji już pomniejszonej o składki na ubezpieczenia społeczne. Warto pamiętać, że ubezpieczenie zdrowotne przysługuje każdej osobie zatrudnionej na umowie o pracę. W przypadku innych rodzajów umów pracownik ma obowiązek samodzielnego opłacania należnej kwoty ubezpieczenia.

Brutto a netto – różnica w przypadku umowy o dzieło

Ze względu na uwarunkowania prawne oraz swoją specyfikę, umowy o dzieło z zasady nie są obciążone obowiązkowymi składkami na ubezpieczenia społeczne. Stąd też kwota brutto wynagrodzenia z ich tytułu od kwoty netto będzie różniła się jedynie zaliczką na podatek dochodowy, którą odprowadza do odpowiedniego urzędu skarbowego podmiot zamawiający. Dlatego na pytanie „3000 zł brutto – ile to netto?” można odpowiedzieć precyzyjnie dopiero wtedy, gdy wiemy, jaki rodzaj umowy łączy obie strony.

Pensja minimalna 2023 – ile wynosi?

Rok 2023 przyniósł dwukrotny wzrost pensji minimalnej. Od lipca 2023 r. najniższe gwarantowane wynagrodzenie dla pracowników wynosi 3600 zł brutto. W porównaniu do poprzedniego, 2022 roku podwyżka wynosi 590 zł brutto. Wraz ze wzrostem kwoty brutto, wzrasta i pensja netto, którą zatrudniony otrzyma „na rękę”. Na jakie wynagrodzenie netto w 2023 roku może liczyć pracownik oraz ile wynoszą poszczególne składki ubezpieczeniowe?

Pensja netto a brutto na przykładzie minimalnego wynagrodzenia w 2023 roku

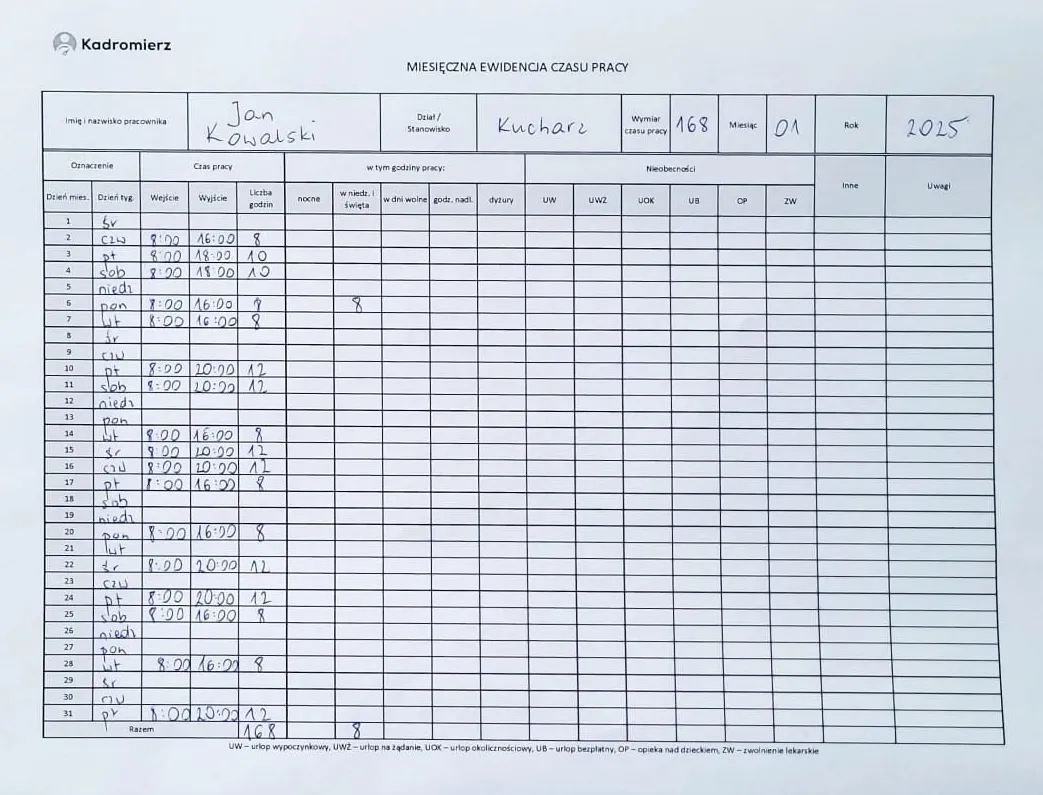

Od lipca 2023 roku minimalna płaca wynosi 3600 zł brutto. Aby obliczyć wysokość pensji netto w 2023 roku, w pierwszej kolejności warto przyjrzeć się kosztom pracownika dla miesięcznego wynagrodzenia:

- Ubezpieczenie emerytalne – 351,36 zł,

- Ubezpieczenie rentowe – 54 zł,

- Ubezpieczenie chorobowe – 88,20 zł,

- Ubezpieczenie zdrowotne – 279,58 zł,

- Zaliczka na podatek PIT – 43 zł.

Kwota netto od obecnie obowiązującego minimalnego wynagrodzenia brutto wynosi więc 2 783,86 zł. Z kolei koszty pracodawcy związane z zatrudnieniem pracownika zarabiającego 3600 zł brutto rozkładają się następująco:

- Ubezpieczenie emerytalne – 351,36 zł,

- Ubezpieczenie rentowe – 234 zł,

- Ubezpieczenie wypadkowe – 60,12 zł,

- Fundusz Pracy – 88,20 zł,

- FGŚP – 3,60 zł.

Całkowity koszt zatrudnienia pracownika na najniższej krajowej w 2023 roku wynosi więc 4 337,28 zł.

Wynagrodzenie netto/brutto na umowie zlecenia 2023

Obliczanie 3000 brutto ile to netto komplikuje się w sytuacji, gdy mowa o umowie o pracę. Od lipca 2023 roku minimalna stawka godzinowa wynosi 23,50 zł. W każdym miesiącu występuje inny wymiar czasu pracy, co za tym idzie – wynagrodzenie także będzie się różnić.

W listopadzie 2023 roku wymiar pracy wynosi 160 godzin, co przekłada się na wynagrodzenie w wysokości 3 760 zł brutto. Podczas obliczania wynagrodzenia netto, pamiętaj, że na końcową kwotę mają wpływ czynniki takie jak:

- czy płacisz już ZUS u innego pracodawcy,

- czy jesteś studentem do 26. roku życia,

- czy masz mniej niż 26 lat (zerowy PIT),

- czy opłacasz dobrowolne ubezpieczenie chorobowe.

Jeśli odpowiedź na wszystkie powyższe pytania jest przecząca, koszty zleceniobiorcy rozkładają się następująco:

- Ubezpieczenie emerytalne – 366,98 zł,

- Ubezpieczenie rentowe – 56,40 zł,

- Ubezpieczenie zdrowotne – 300,30 zł

- Zaliczka na podatek PIT – 320 zł.

Przy takiej konfiguracji kwota netto wynosi 2 716,32 zł. Pamiętaj, że jeśli płacisz już ZUS u innego pracodawcy, w przypadku tej umowy nie odprowadzasz już składek na ubezpieczenie emerytalne i rentowe, przez co kwota netto będzie odpowiednio wyższa.

Natomiast dla studentów do 26. roku życia, pracujących na podstawie umowy zlecenia, kwota netto wynagrodzenia wyniesie tyle samo co kwota brutto – nie muszą oni odprowadzać składek ZUS ani, jak pozostałe osoby do 26. roku życia, zaliczki na podatek dochodowy.

Kalkulator wynagrodzeń – szybki sposób na obliczenie pensji

Obliczanie miesięcznego wynagrodzenia wymaga wiedzy na temat tego, od czego zależy kwota brutto i netto. Dla wielu osób jest także skomplikowane zadanie, w którym łatwo popełnić błąd. Aby tego uniknąć, warto skorzystać z pomocy darmowego kalkulatora wynagrodzeń. Kalkulator płacowy umożliwia błyskawiczne przeliczenie pensji brutto na netto – i na odwrót. Co więcej, dostarcza on informacji na temat wysokości składek ZUS oraz zaliczki PIT, które są odprowadzane przez pracodawcę. Narzędzie to można swobodnie zastosować do każdego rodzaju umowy – zarówno o pracę, jak i o dzieło czy umowy zlecenia – jednocześnie uwzględniając takie aspekty, jak podwyższone koszty uzyskania przychodu, ulgę podatkową czy „PIT dla młodych”. Już teraz sprawdź, ile zarobisz „na rękę”!