Rachunek zysków i strat – kompendium wiedzy

Przeczytaj w: 4 minuty

ostatnia aktualizacja: 28/08/2024

Rachunek zysków i strat to jeden z podstawowych elementów sprawozdania finansowego, który umożliwia ocenę wyników finansowych przedsiębiorstwa w określonym okresie. Jest to dokument, który przedstawia, jakie przychody osiągnęło przedsiębiorstwo, jakie koszty poniosło oraz jaki wynik finansowy uzyskało – zysk lub stratę. Dowiedz się, jak sporządzić rachunek zysków i strat w Twojej firmie.

Sprawdź, co znajdziesz w artykule:

Czym jest rachunek zysków i strat?

Rachunek zysków i strat to element sprawozdania finansowego, który odzwierciedla wyniki finansowe przedsiębiorstwa w określonym okresie – zazwyczaj kwartalnym lub rocznym. Jest to dokument przedstawiający szczegółowy obraz tego, jakie przychody przedsiębiorstwo uzyskało, jakie koszty poniosło, oraz jaki ostateczny wynik finansowy osiągnęło, czyli czy wygenerowało zysk, czy stratę. Zgodnie z ustawą o rachunkowości z dnia 29 września 1994 roku, wszystkie podmioty objęte tymi przepisami muszą sporządzać rachunek zysków i strat.

Obowiązek sporządzania rachunku zysków i strat mają m.in.:

- spółki handlowe, zarówno osobowe, jak i kapitałowe, w tym również te w organizacji,

- inne osoby prawne, z wyjątkiem Skarbu Państwa i Narodowego Banku Polskiego,

- osoby fizyczne oraz spółki cywilne, spółki jawne i spółki partnerskie osób fizycznych, jeśli ich przychody netto ze sprzedaży produktów, towarów oraz operacji finansowych w ostatnim roku obrotowym wyniosły co najmniej równowartość 2 mln euro,

- jednostki organizacyjne niemające osobowości prawnej, z wyjątkiem handlowych spółek osobowych i spółek cywilnych,

- oddziały i przedstawicielstwa zagranicznych przedsiębiorstw działających na terytorium Polski.

- inne jednostki wskazane w art. 2 ustawy o rachunkowości.

Metody sporządzania rachunku zysków i strat

Rachunek zysków i strat jest sporządzany na dwa główne sposoby: metodą porównawczą lub kalkulacyjną. W obu przypadkach głównym celem jest dokładne przedstawienie wyniku finansowego jednostki, jednak sposób prezentacji danych różni się w zależności od wybranej metody. Bez względu na wybraną metodę, rachunek zysków i strat składa się z trzech głównych części: przychodów, kosztów oraz wyniku finansowego. Dzięki temu, osoby analizujące ten dokument mogą dokładnie zobaczyć, jakie czynniki miały największy wpływ na osiągnięty wynik oraz jakie obszary działalności przedsiębiorstwa wymagają ewentualnych usprawnień.

Rachunek zysków i strat – wariant porównawczy

W tym wariancie rachunek zysków i strat przedstawia strukturę przychodów i kosztów w następujący sposób:

- przychody netto ze sprzedaży,

- koszty działalności operacyjnej,

- zysk / strata ze sprzedaży,

- pozostałe przychody operacyjne,

- pozostałe koszty operacyjne

- zysk / strata na działalności operacyjnej,

- przychody finansowe,

- koszty finansowe,

- zysk brutto / strata brutto,

- podatek dochodowy i pozostałe obowiązkowe odliczenia od wyniku,

- zysk netto / strata netto.

Rachunek zysków i strat – wariant kalkulacyjny

Struktura przychodów i kosztów w wariancie kalkulacyjnym wygląda następująco:

- przychody netto ze sprzedaży produktów, towarów i materiałów,

- koszty sprzedanych produktów, towarów i materiałów,

- zysk / strata brutto ze sprzedaży,

- koszty sprzedaży,

- koszty ogólnego zarządu,

- zysk / strata ze sprzedaży,

- pozostałe przychody operacyjne,

- pozostałe koszty operacyjne,

- zysk / strata na działalności operacyjnej,

- przychody finansowe,

- koszty finansowe,

- zysk brutto / strata brutto,

- podatek dochodowy i pozostałe obowiązkowe odliczenia od wyniku,

- zysk netto / strata netto.

Jak zrobić rachunek zysków i strat krok po kroku?

Aby sporządzić rachunek zysków i strat krok po kroku, należy zacząć od zgromadzenia wszystkich niezbędnych danych finansowych za dany okres sprawozdawczy, takich jak przychody, koszty operacyjne, koszty finansowe oraz obciążenia podatkowe. Sporządzenie rachunku zysków i strat wymaga przestrzegania zasady współmierności, która jest niezwykle ważna dla dokładnego odzwierciedlenia sytuacji finansowej przedsiębiorstwa. Zgodnie z przepisami ustawy o rachunkowości, wszystkie przychody i związane z nimi koszty muszą być uwzględnione w tym samym okresie sprawozdawczym, niezależnie od terminu faktycznej zapłaty. Oznacza to, że koszty poniesione w celu wygenerowania określonych przychodów powinny być rozliczone w księgach rachunkowych równocześnie z tymi przychodami.

Warto pamiętać, że rachunek zysków i strat, zwany również rachunkiem wyników, prezentuje księgowy obraz firmy, który z uwagi na m.in. stosowane zasady księgowości może różnić się od rzeczywistych przepływów pieniężnych w przedsiębiorstwie. Rozbieżności te mogą wynikać między innymi z opóźnień w spływie należności, spłat zobowiązań czy innych operacji, które wpływają na płynność finansową firmy, lecz nie są od razu widoczne w księgach rachunkowych.

Pierwszym krokiem jest zsumowanie wszystkich przychodów, które obejmują wartość sprzedanych towarów, usług oraz inne dochody związane z działalnością operacyjną. Następnie, w zależności od wybranej metody sporządzania rachunku (porównawcza lub kalkulacyjna), należy zidentyfikować i zaklasyfikować wszystkie koszty. Kolejnym krokiem jest obliczenie wyniku operacyjnego poprzez odjęcie całkowitych kosztów operacyjnych od sumy przychodów. Następnie należy uwzględnić koszty i przychody finansowe, a także ewentualne zyski lub straty nadzwyczajne, aby obliczyć wynik brutto. Ostatnim krokiem jest odjęcie podatku dochodowego oraz pozostałych obowiązkowych obciążeń wyniku od wyniku brutto, co pozwoli uzyskać wynik netto, czyli ostateczny zysk lub stratę za dany okres sprawozdawczy. Należy również pamiętać, że w przypadku działalności płacących VAT, zarówno przychody, jak i koszty są ujmowane w kwotach netto, co oznacza, że nie uwzględniają one podatku VAT.

Zobacz, jak obliczyć obrót firmy.

Rachunek zysków i strat – przykład

Najpierw przyjrzyjmy się wariantowi porównawczemu. Załóżmy, że firma ABC zajmuje się produkcją i sprzedażą odzieży. W danym roku firma osiągnęła następujące wyniki finansowe:

- przychody netto ze sprzedaży towarów: 2 000 000 zł,

koszty działalności operacyjnej: 1 400 000 zł, w tym:

- koszty zużycia materiałów: 800 000 zł,

- koszty wynagrodzeń: 400 000 zł,

- koszty usług obcych: 150 000 zł,

- amortyzacja: 50 000 zł,

- zysk ze sprzedaży: 600 000 zł (przychody netto ze sprzedaży – koszty działalności operacyjnej),

- pozostałe przychody operacyjne: 30 000 zł,

- pozostałe koszty operacyjne: 20 000 zł,

- zysk z działalności operacyjnej: 610 000 zł (zysk ze sprzedaży + pozostałe przychody operacyjne – pozostałe koszty operacyjne),

- przychody finansowe: 10 000 zł,

- koszty finansowe: 40 000 zł,

- zysk brutto: 580 000 zł (zysk ze sprzedaży + pozostałe przychody operacyjne – pozostałe koszty operacyjne + przychody finansowe – koszty finansowe),

- podatek dochodowy: 110 200 zł (19% z zysku brutto),

- zysk netto: 469 800 zł (zysk brutto – podatek dochodowy).

Teraz pod uwagę weźmiemy wariant kalkulacyjny. Rozważmy przykład firmy XYZ, która specjalizuje się w produkcji i sprzedaży mebli. Wyniki finansowe firmy w danym roku przedstawiają się następująco:

- przychody netto ze sprzedaży produktów, towarów i materiałów: 2 000 000 zł,

- koszty sprzedanych produktów, towarów i materiałów: 1 200 000 zł,

- zysk brutto ze sprzedaży: 800 000 zł,

- koszty sprzedaży: 150 000 zł,

- koszty ogólnego zarządu: 50 000 zł,

- zysk ze sprzedaży: 600 000 zł (zysk brutto ze sprzedaży – koszty sprzedaży i koszty ogólnego zarządu),

- pozostałe przychody operacyjne: 30 000 zł,

- pozostałe koszty operacyjne: 20 000 zł,

- zysk z działalności operacyjnej: 610 000 zł (zysk ze sprzedaży + pozostałe przychody operacyjne – pozostałe koszty operacyjne),

- przychody finansowe: 10 000 zł,

- koszty finansowe: 40 000 zł,

- zysk brutto: 580 000 zł (zysk ze sprzedaży + pozostałe przychody operacyjne – pozostałe koszty operacyjne + przychody finansowe – koszty finansowe),

- podatek dochodowy: 110 200 zł (19% z zysku brutto),

- zysk netto: 469 800 zł (zysk brutto – podatek dochodowy).

Co zrobić, gdy zyski są mniejsze niż straty?

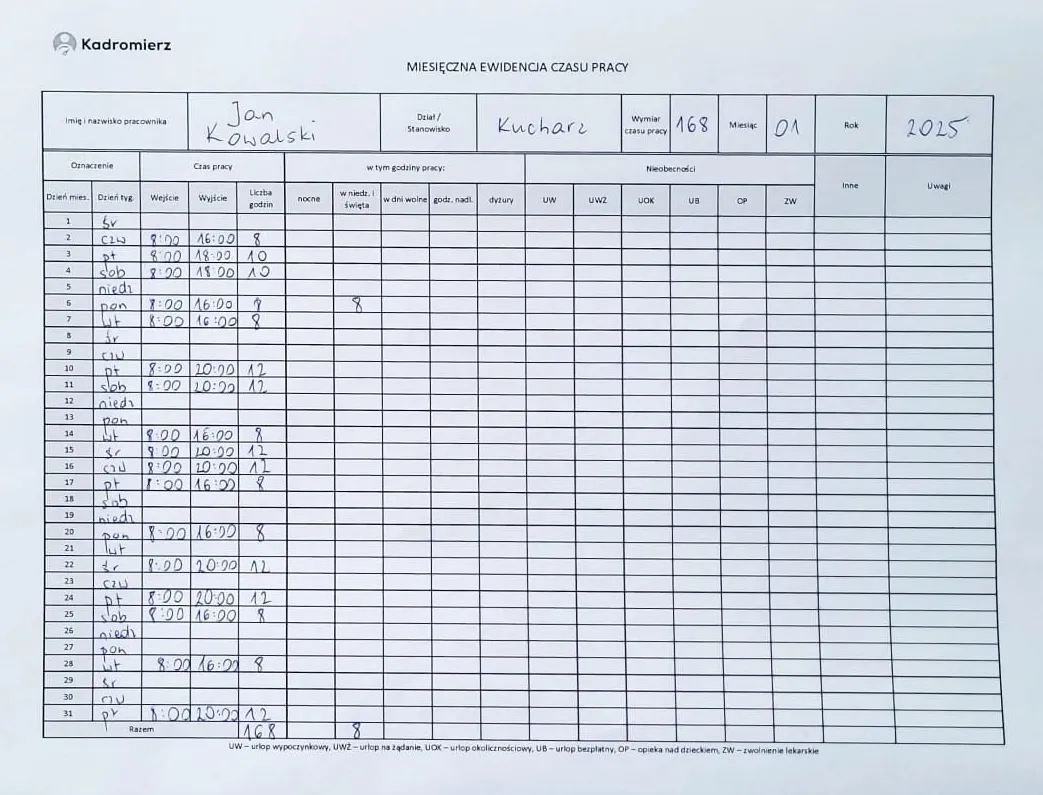

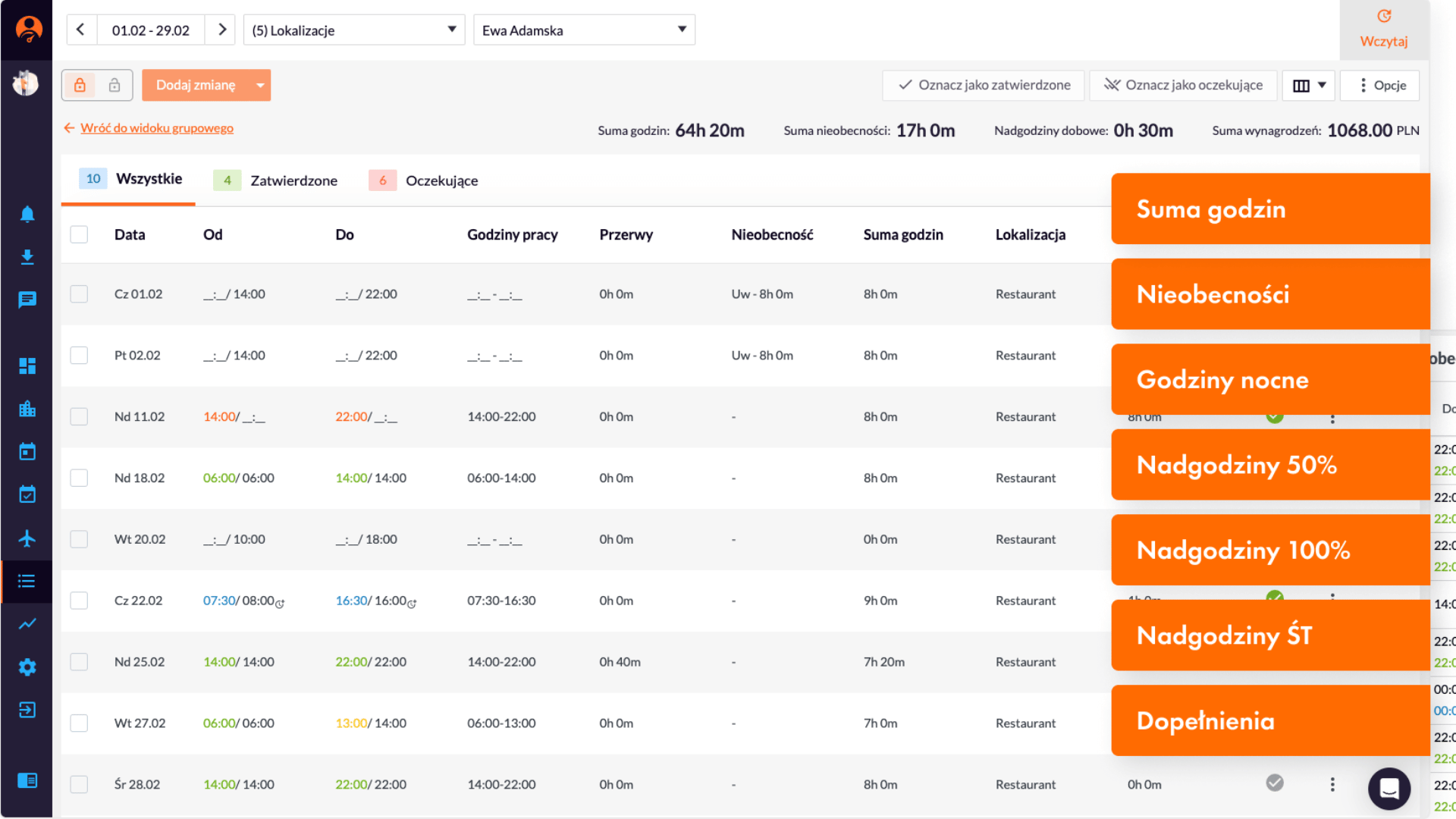

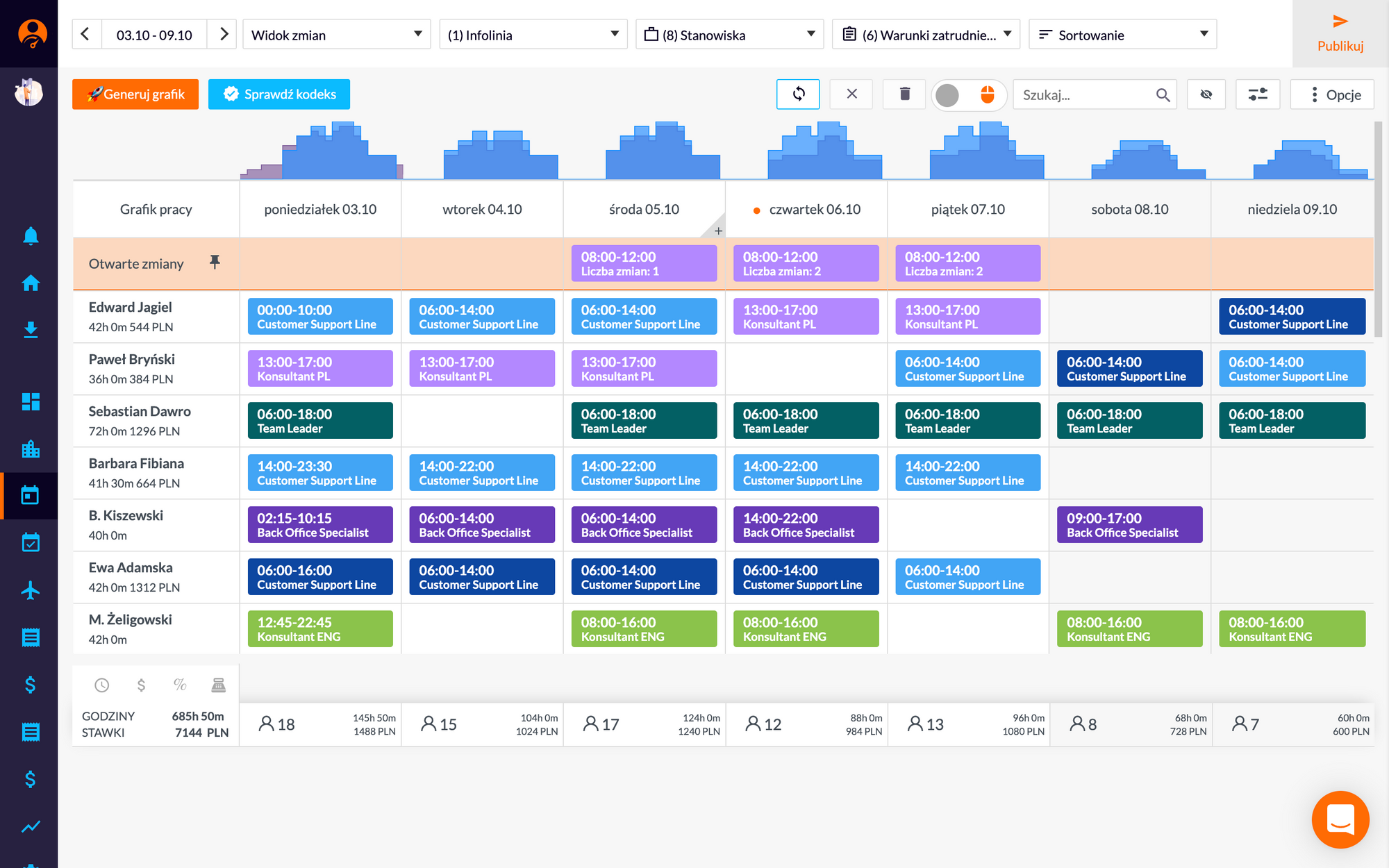

Kiedy firma odnotowuje straty, konieczne jest szybkie podjęcie działań naprawczych. Pierwszym krokiem powinna być analiza przyczyn strat, takich jak spadek sprzedaży, wzrost kosztów czy zmiany rynkowe. Następnie warto skupić się na optymalizacji kosztów, np. poprzez renegocjację umów z dostawcami czy automatyzację procesów. W tym zakresie pomocne mogą być narzędzia takie jak Kadromierz, który umożliwia efektywne planowanie grafiku pracy na podstawie prognozowanej sprzedaży, znacząco obniżając koszty zatrudnienia.

Równocześnie warto rozważyć strategie zwiększenia przychodów, takie jak rozszerzenie oferty, intensyfikacja działań marketingowych czy wejście na nowe rynki. Poprawa efektywności operacyjnej, np. poprzez lepsze zarządzanie zapasami, również może przyczynić się do poprawy wyniku finansowego. Jeśli firma boryka się z wysokim zadłużeniem, warto rozważyć restrukturyzację zadłużenia lub pozyskanie dodatkowego kapitału. Ważne jest także dostosowanie strategii biznesowej do nowych realiów rynkowych oraz zasięgnięcie porady ekspertów, którzy mogą pomóc w opracowaniu i wdrożeniu skutecznych działań naprawczych.