Koszty zatrudnienia pracownika 2025 – ile wynoszą?

Przeczytaj w: 4 minuty

ostatnia aktualizacja: 31/01/2025

Zatrudnienie pracownika wiąże się nie tylko z wypłatą wynagrodzenia, ale także z dodatkowymi kosztami, które musi ponieść pracodawca. W 2025 roku, w związku z podwyżką minimalnego wynagrodzenia, przedsiębiorcy muszą przygotować się na rosnące wydatki związane z zatrudnianiem pracowników. W tym artykule przeanalizujemy, jakie dokładnie koszty ponosi pracodawca, zatrudniając pracownika na umowę o pracę.

Sprawdź, co znajdziesz w artykule:

- 1 Czym jest koszt zatrudnienia pracownika?

- 2 Koszty płacowe dla pracodawcy

- 3 Koszty pozapłacowe pracodawcy

- 4 Koszty zatrudnienia na podstawie umów cywilnoprawnych

- 5 Koszty umowy o pracę

- 6 Umowa o pracę – koszty pracodawcy

- 7 Koszty pracownika dla pracodawcy – o czym pamiętać?

- 8 Składniki wynagrodzenia pracownika

- 9 Ile wynoszą składki ZUS przy umowie o pracę?

- 10 Składki ZUS finansowane przez zakład pracy

- 11 Składki ZUS opłacane przez pracownika

- 12 Pracownicze plany kapitałowe

- 13 Ile kosztuje zatrudnienie pracownika – przykład

- 14 Podsumowanie

Czym jest koszt zatrudnienia pracownika?

Koszt zatrudnienia pracownika to suma wszystkich wydatków, jakie ponosi pracodawca w związku z nawiązaniem i utrzymaniem stosunku pracy. Koszty pracodawcy to elementy płacowe i pozapłacowe. Obejmują one nie tylko wynagrodzenie brutto, ale także składki na ubezpieczenia społeczne i zdrowotne, podatki, a także dodatkowe świadczenia wynikające z przepisów prawa lub polityki firmy.

Całkowity koszt zatrudnienia pracownika jest wyższy niż jego wynagrodzenie netto, ponieważ obejmuje wszystkie zobowiązania pracodawcy wynikające z prawa pracy i przepisów podatkowych. Dlatego przy planowaniu budżetu firmy kluczowe jest uwzględnienie pełnych kosztów pracy i ich optymalizacja.

Koszty płacowe dla pracodawcy

Podstawą kosztów płacowych jest wynagrodzenie brutto pracownika, które stanowi punkt wyjścia do naliczania składek na ubezpieczenia społeczne, zdrowotne oraz zaliczki na podatek dochodowy. Według art. 77^2 § 1 w przypadku firm zatrudniających co najmniej 50 pracowników obowiązuje konieczność określenia warunków wynagradzania w regulaminie wynagradzania, chyba że w danej firmie obowiązuje układ zbiorowy pracy.

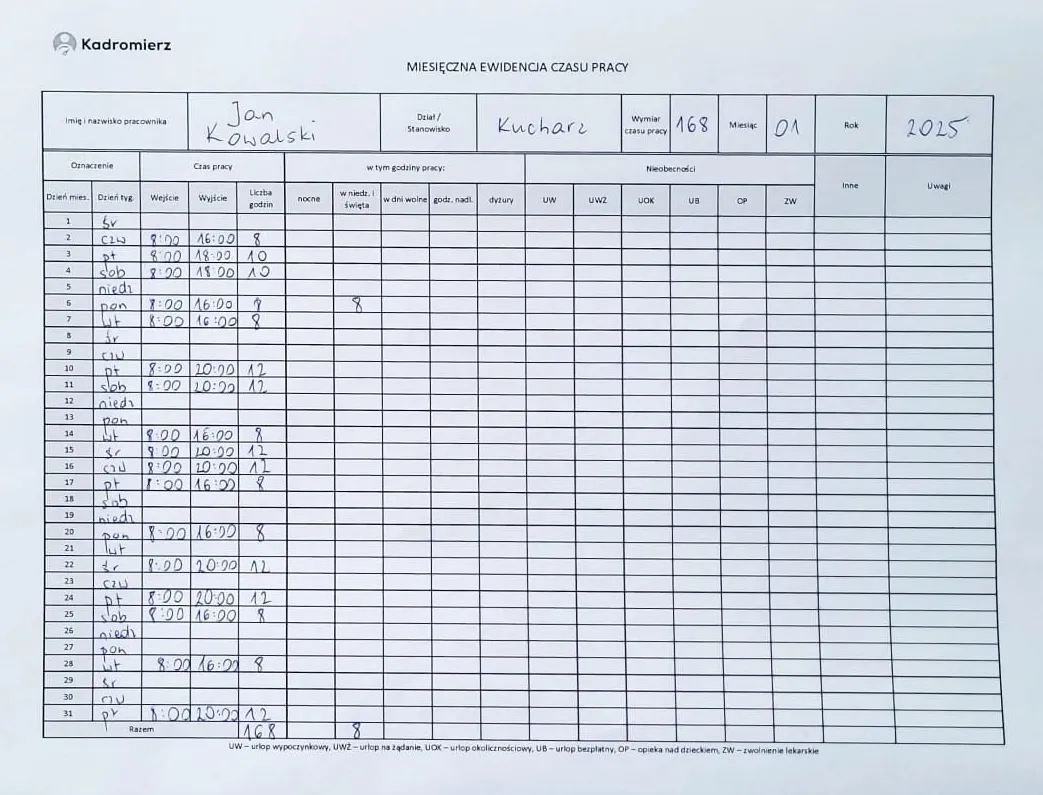

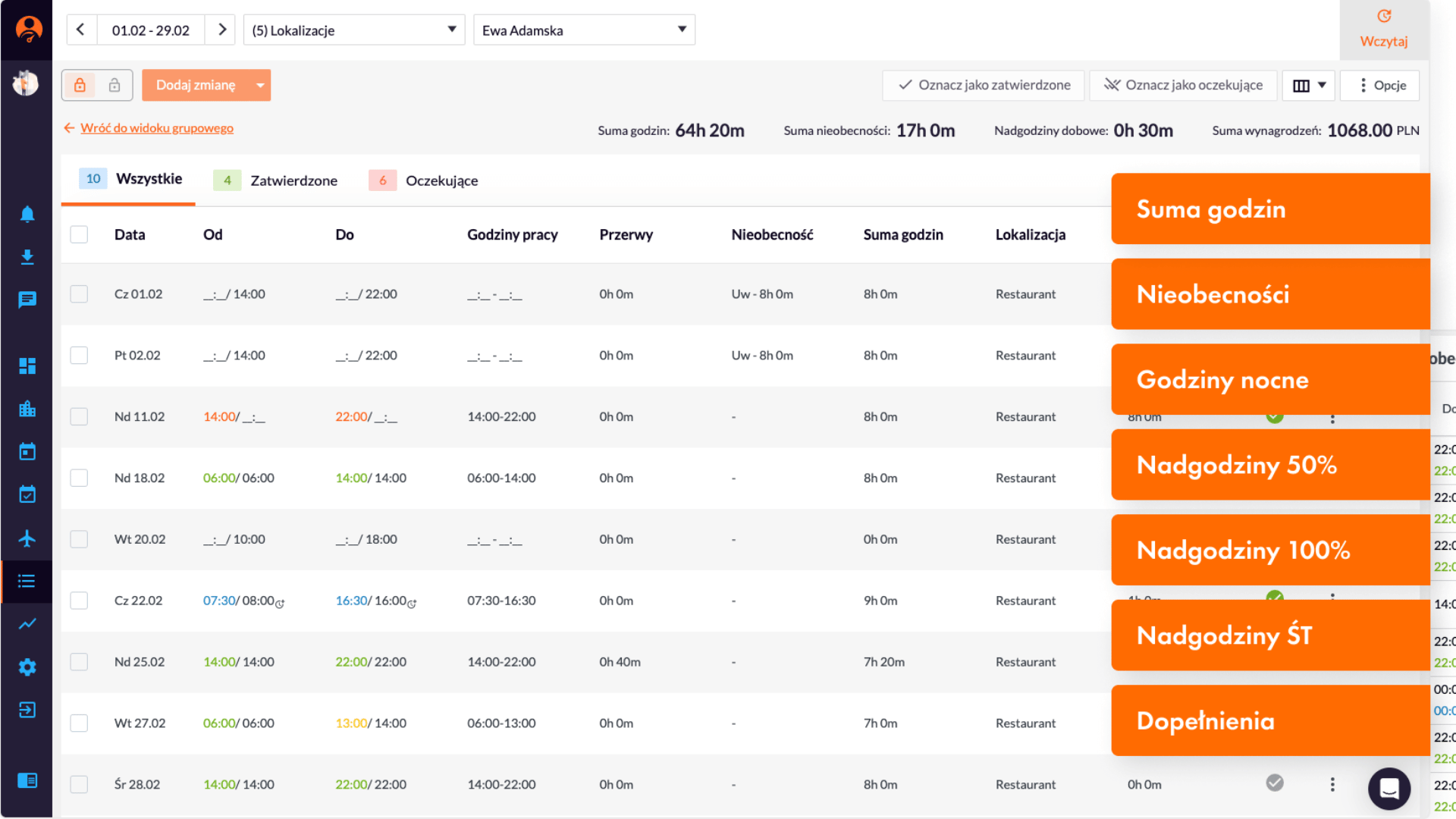

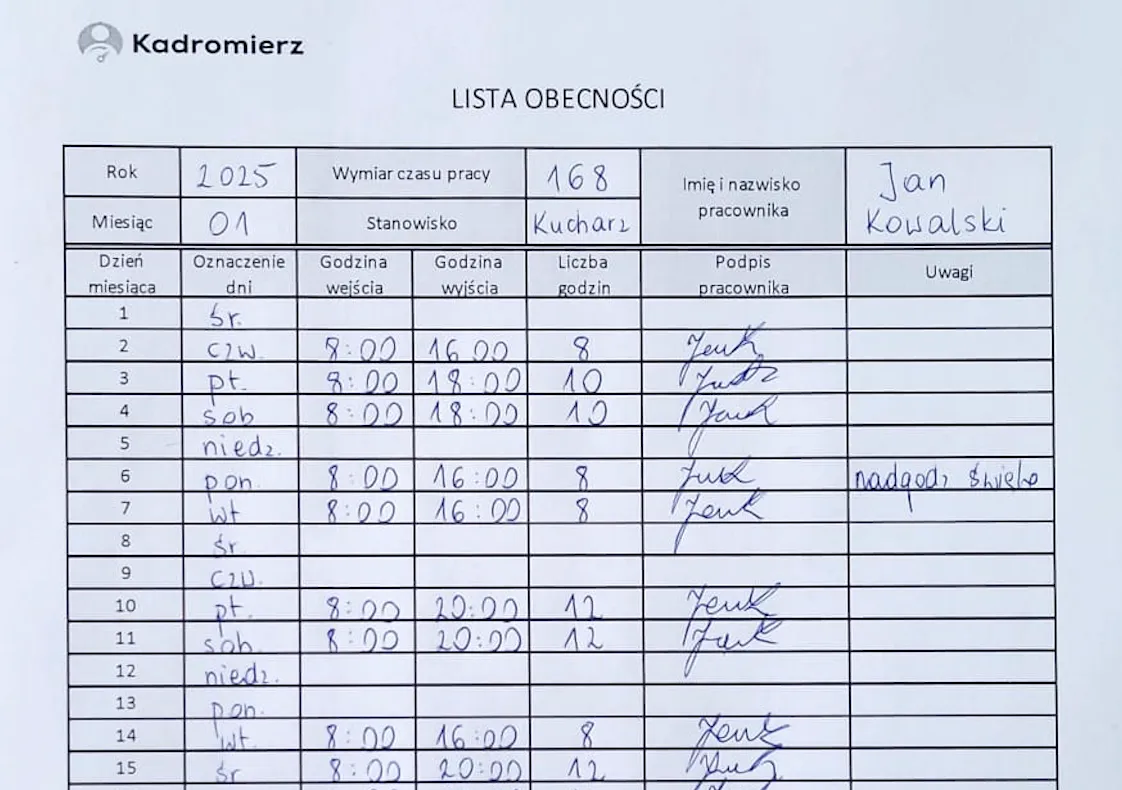

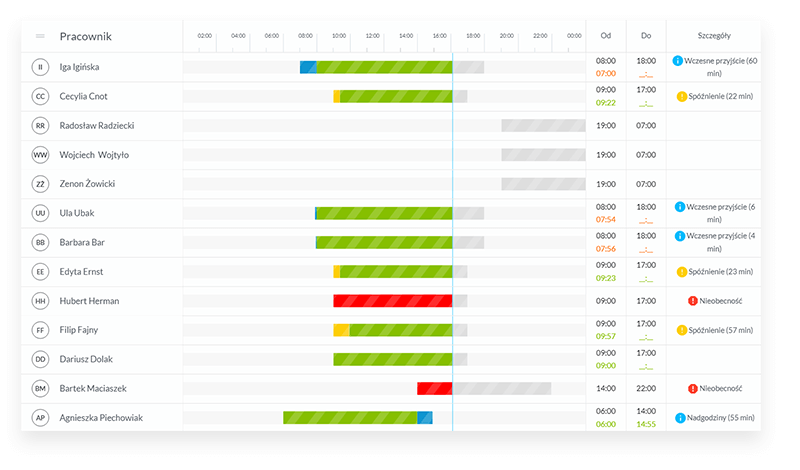

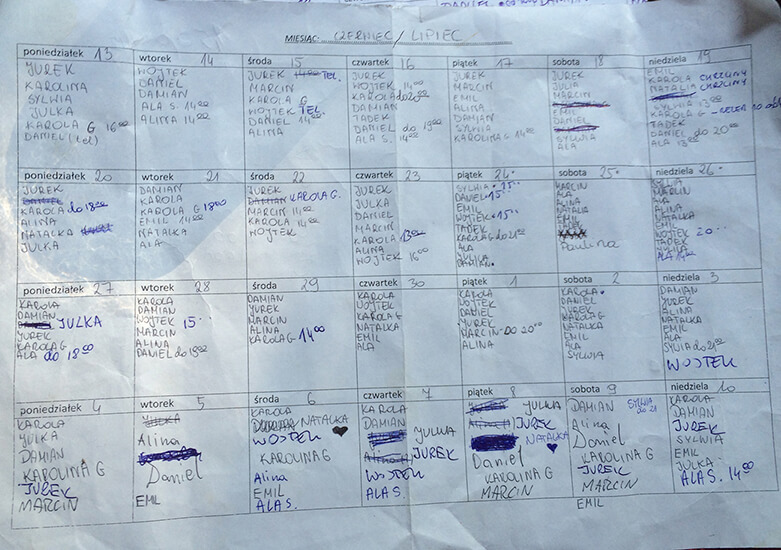

Mniejsze przedsiębiorstwa, zatrudniające mniej niż 50 pracowników, mają swobodę określania warunków wynagradzania w umowach o pracę. Należy pamiętać, że takie organizacje również obowiązuje przestrzeganie przepisów dotyczących prawa pracy. Dotyczy to m.in. czasu pracy, rekompensowania pracy w godzinach nadliczbowych, a także prowadzenie i przechowywanie przez okres 10 lat dokumentacji pracowniczej, do której należy między innymi ewidencja czasu pracy.

Koszty pozapłacowe pracodawcy

Oprócz bezpośrednich składników wynagrodzenia, koszty pracodawcy obejmują również szereg innych elementów. Należą do nich:

- przeprowadzanie badań lekarskich,

- szkolenia z zakresu bezpieczeństwa i higieny pracy,

- przeszkolenie pracownika na stanowisku pracy,

- podnoszenie kwalifikacji zawodowych pracownika,

- przygotowanie stanowiska pracy do wykonywania obowiązków służbowych,

- koszty związane z nieobecnościami pracownika, takie jak wynagrodzenie urlopowe czy chorobowe,

- odzież robocza,

- posiłki i napoje w przypadku pracy w uciążliwych warunkach,

- w przypadku cudzoziemców, uzyskiwanie wszelkiego rodzaju pozwoleń na wykonywanie pracy.

Warto mieć na uwadze, że wysokość tych kosztów może się różnić w zależności od branży oraz wielkości firmy.

Koszty zatrudnienia na podstawie umów cywilnoprawnych

Zatrudnienie na podstawie umowy o dzieło lub na umowę zlecenie obniża wydatki ponoszone przez pracodawcę. W przypadku umowy zlecenia, jeśli jest to jedyna umowa zleceniobiorcy, należy uwzględnić wynagrodzenie pracownika oraz składki ZUS. W przypadku osoby zatrudnionej dodatkowo w innej firmie, w której wynagrodzenie jest równe co najmniej wynagrodzeniu minimalnemu, należy uwzględnić jedynie wynagrodzenie brutto.

Studenci zatrudnieni na podstawie umowy zlecenie, do ukończenia 26. roku życia, zwolnieni są ze składek na ubezpieczenia społeczne, zatem ich wynagrodzenie netto jest równe brutto. Należy pamiętać, że wynagrodzenie zleceniobiorcy nie może być niższe niż minimalna stawka godzinowa. Od 1 stycznia 2025 roku wynosi ona 30,50 zł brutto za godzinę.

Umowa o dzieło jest najtańszą formą zatrudnienia. Pracodawca jest zwolniony z opłacania składek, a koszt uzyskania przychodów obejmuje jedynie wynagrodzenie brutto zatrudnionego. Wyjątek stanowi sytuacja, gdy pracodawca podpisze umowę o dzieło z pracownikiem, którego zatrudnia na podstawie innej umowy. Wówczas przy obliczaniu wysokości składki na ubezpieczenie emerytalne i rentowe pracownika musi uwzględnić przychody z umowy o dzieło.

Koszty umowy o pracę

W przypadku umowy o pracę, oprócz wynagrodzenia należnego pracownikowi, pracodawca jest zobowiązany do naliczenia i odprowadzenia do ZUS-u składek na ubezpieczenie społeczne (składka emerytalna i rentowa), wypadkowe, Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych. Wysokość składki na ubezpieczenie wypadkowe uzależnione jest od charakteru działalności przedsiębiorstwa oraz liczby zatrudnionych osób.

Umowa o pracę – koszty pracodawcy

Całość kosztów pracy obejmuje następujące składniki:

- wynagrodzenia osobowe,

- dodatkowe wynagrodzenia roczne dla pracowników sfery budżetowej,

- wynagrodzenia z tytułu umowy zlecania lub umowy o dzieło,

- honoraria,

- wydatki na doskonalenia, kształcenie i przekwalifikowanie kadr,

- wydatki na delegacje służbowe,

- składki na ubezpieczenia emerytalne, rentowne i wypadkowe opłacane przez pracodawcę,

- składki na Fundusz Pracy, Fundusz Gwarantowanych Świadczeń Pracowniczych,

- wydatki związane z bezpieczeństwem i higieną pracy,

- Zakładowy Fundusz Świadczeń Socjalnych,

- Pracownicze Plany Kapitałowe

- pozostałe wydatki, m.in. wydatki przeznaczone na rekrutację, na dojazdy do pracy pracowników, wydatki poniesione przez pracodawcę na ubezpieczenia pracowników w trzecim filarze,

- wypłaty z tytułu udziału w zysku do podziału lub nadwyżki bilansowej w spółdzielniach,

- benefity pracownicze

Koszty pracownika dla pracodawcy – o czym pamiętać?

Analizując koszty, trzeba pamiętać także o obowiązku:

- wypłaty wynagrodzenia chorobowego, przez okres pierwszych 33 dni, nieobecności z powodu choroby lub odosobnienia w związku z chorobą zakaźną, lub 14 dni, w przypadku osób, które ukończyły 50 lat,

- zapewnienia płatnego w wymiarze 20 lub 26 dni w roku (liczba zależy od czasu pracy),

- rekompensowania ewentualnej pracy w godzinach nadliczbowych (dodatek do wynagrodzenia albo czas wolny),

- zapewnienia wynagrodzenia w okresach niewykonywania pracy, kiedy przepisy tak stanowią, na przykład w okresie przestoju niezawinionego przez pracownika (art. 81 Kodeksu pracy).

Składniki wynagrodzenia pracownika

Struktura wynagrodzenia pracownika obejmuje różnorodne składniki, które kształtują ostateczną kwotę, jaką pracownik otrzymuje za swoją pracę. Wynagrodzenie może się składać z:

- elementów określonych w stałej miesięcznej wysokości – np. miesięczna stawka wynagrodzenia zasadniczego, dodatek stażowy czy dodatek funkcyjny,

- elementów zmiennych – np. stawka godzinowa, premia czy prowizja.

Pracodawcy mają swobodę w definiowaniu struktury wynagrodzenia. Mogą zdecydować się na jednolity składnik wynagradzania, tak jak stała stawka miesięczna, albo stosować różnorodne elementy wynagrodzenia, uwzględniając dodatki, premie czy prowizje. Elastyczność w tej kwestii pozwala na dostosowanie polityki płacowej do specyfiki działalności firmy oraz preferencji pracowników.

Pamiętaj, że wynagrodzenie za pracę w pełnym wymiarze czasu pracy, czyli na pełen etat, nie może być niższe od wysokości minimalnego wynagrodzenia. Od stycznia 2025 roku minimalne wynagrodzenie wynosi 4666 zł brutto.

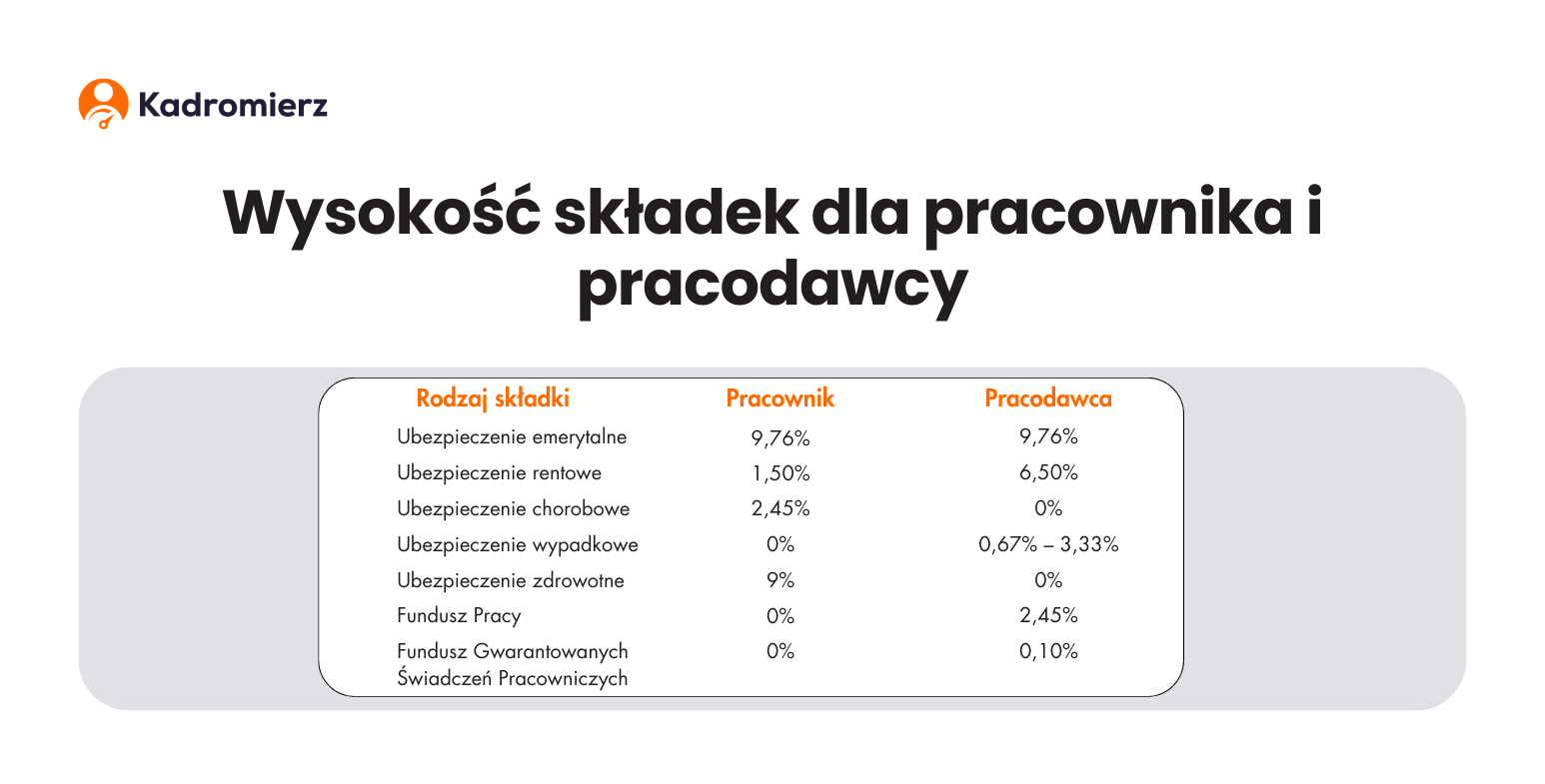

Ile wynoszą składki ZUS przy umowie o pracę?

Podstawą do obliczania wymiaru składek jest przychód pracownika. Całkowite składki odprowadzane do ZUS-u wynoszą:

- ubezpieczenie emerytalne – 19,52% podstawy wymiaru,

- ubezpieczenie rentowe – 8% podstawy wymiaru,

- ubezpieczenie chorobowe – 2,45% podstawy wymiaru,

- ubezpieczenie zdrowotne – 9% podstawy wymiaru,

- ubezpieczenia wypadkowe – 1,67% do 3,33% (w zależności od rodzaju prowadzonej działalności gospodarczej).

Od 1 kwietnia 2021 roku zmieniły się stopy procentowe stawki wypadkowej. Dla niektórych grup działalności ta stawka została podwyższona m.in. w produkcji mebli, działalności pocztowej i kurierskiej, produkcji napojów czy wyrobów tytoniowych.

Ponadto należy odprowadzać składki na:

- Fundusz Pracy – 2,45% podstawy wymiaru,

- Fundusz Gwarantowanych Świadczeń Pracowniczych – 0,10% podstawy wymiaru.

Składki ZUS finansowane przez zakład pracy

Część składek na ubezpieczenie społeczne jest potrącana z pensji pracownika, a część musi pokryć pracodawca. Składki są finansowane przez pracodawcę w następujący sposób:

- składka emerytalna – pracodawca opłaca 50% składki

- składka rentowa – pracodawca opłaca 77% składki

- składka wypadkowa, Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych – w całości pokrywa pracodawca.

Zatem wysokość składek ZUS opłacanych przez pracodawcę wygląda następująco:

- Emerytalne – 9,76%

- Rentowe – 6,50%

- Wypadkowe – 1,67%

- FP – 2,45%

- FGŚP – 0,1%

Co ważne, nie odprowadza się składek emerytalnych i rentowych od momentu, gdy przychody pracownika przekroczą limit 30-krotności przeciętnego miesięcznego wynagrodzenia. W 2025 roku jest to 260 190 zł.

Składki ZUS opłacane przez pracownika

Pracownik zatrudniony na podstawie umowy o pracę musi odprowadzać wpłaty na ubezpieczenie społeczne oraz zdrowotne, z czego składki, jakie są potrącane z wynagrodzenia, wynoszą odpowiednio:

- Emerytalne – 9,76%

- Rentowe – 1,50%

- Chorobowe – 2,45%

- Zdrowotne – 9,00%

Pracownicze plany kapitałowe

Pracownicy mogą również zdecydować się na przystąpienie do Pracowniczych Planów Kapitałowych. Jest to dobrowolny program umożliwiający długoterminowe oszczędzanie na emeryturę. Wpłaty na PPK są finansowane przez pracownika i pracodawcę. Pracodawca jest zobowiązany do dokonania wpłat podstawowych do PPK w wysokości 1,5% wynagrodzenia pracownika, ale może także zdecydować o wpłaceniu dodatkowej kwoty w wysokości do 2,5% wynagrodzenia (łącznie maksymalnie 4%). Pracownik co miesiąc przeznacza na PPK 2% swojego wynagrodzenia.

Dowiedz się, czy pracodawca może płacić pracownikowi mniej niż najniższa krajowa.

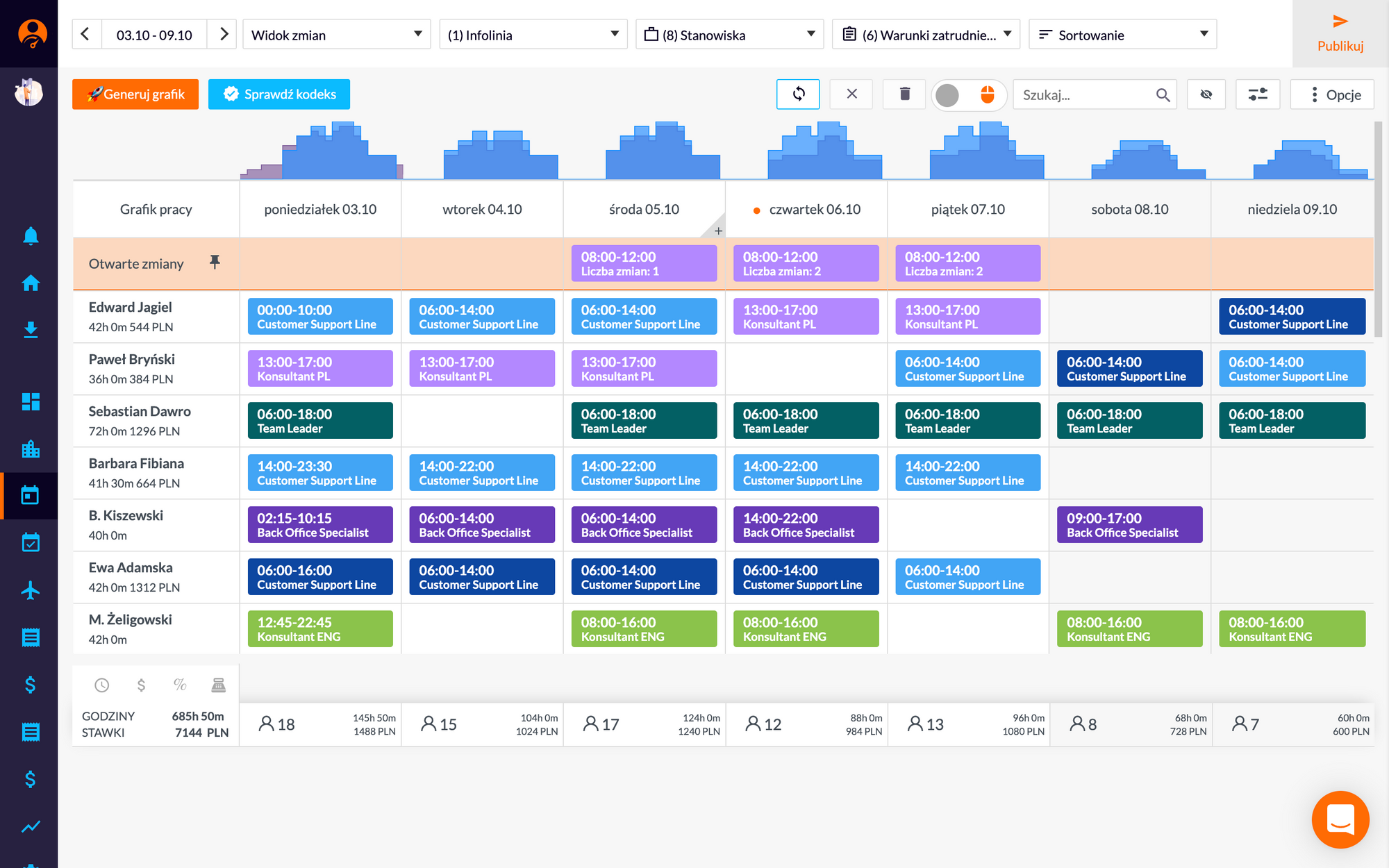

Ile kosztuje zatrudnienie pracownika – przykład

Aby obliczyć, jaki jest całkowity koszt zatrudnienia pracownika, należy obliczyć wysokość stawek ubezpieczenia emerytalnego, rentowego i wypadkowego, a także wpłat na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych. Następnie należy dodać te kwoty do wynagrodzenia brutto. Otrzymany wynik będzie stanowił wysokość kosztów, które ponosi pracodawca przy zatrudnieniu pracownika na podstawie umowy o pracę.

Koszty zatrudnienia pracownika przy wynagrodzeniu brutto wysokości 5000 zł:

- ubezpieczenie emerytalne – 9,76 x 5000 = 488 zł,

- ubezpieczenie rentowe – 6,5 x 5000 = 325 zł,

- ubezpieczenie wypadkowe – 1,67 x 5000 = 83,50 zł,

- Fundusz Pracy – 2,45 x 5000 = 122,50 zł,

- FGŚP – 0,1 x 5000 = 5 zł.

Całkowity koszt zatrudnienia pracownika na podstawie umowy o pracę przy wynagrodzeniu 5000 zł brutto wynosi zatem 6024 zł.

Podsumowanie

Koszty zatrudnienia pracownika w 2025 roku obejmują zarówno wynagrodzenie brutto, jak i składki na ubezpieczenia społeczne, zdrowotne oraz dodatkowe zobowiązania związane z prowadzeniem działalności. Przedsiębiorcy mogą minimalizować te koszty poprzez wybór odpowiedniej formy zatrudnienia, a także optymalizację polityki wynagrodzeń i benefitów pracowniczych.

Warto również pamiętać o dostępnych narzędziach do zarządzania kosztami pracy, takich jak systemy kadrowo-płacowe, które pozwalają na efektywne monitorowanie wydatków i planowanie budżetu. Sprawdź, jak ograniczyć koszty pracy za pomocą metryk budżetu w Kadromierzu.