Dochód a przychód – poznaj różnice

Przeczytaj w: 3 minuty

ostatnia aktualizacja: 28/08/2024

Dochód i przychód to dwa często mylone pojęcia, choć oznaczają dwie zupełne różne rzeczy. Brak zrozumienia tych terminów może mieć poważne konsekwencje dla przedsiębiorstwa. Z poniższego artykułu dowiesz się, jaka jest różnica pomiędzy przychodem a dochodem, a także nauczysz się obliczać obie kwoty.

Sprawdź, co znajdziesz w artykule:

Co to jest przychód?

Do przychodów zalicza się wszystkie wpływy – zarówno te realnie uzyskane, jak i należne. W kontekście osobistych finansów może to być wynagrodzenie za pracę na etacie, zapłata dla osoby wykonującej działalność gospodarczą czy przelew otrzymany przy sprzedaży mieszkania. Przychód jest podstawą do obliczania opodatkowania, ale nie jest równoznaczny z tym, ile pieniędzy faktycznie trafia do kieszeni danej osoby.

W przypadku przedsiębiorców najczęściej przychodem jest suma wartości uzyskanej za sprzedaż produktów, świadczenie usług czy dochody z inwestycji w danym okresie rozliczeniowym. Jest to kwota brutto, która obejmuje całą sumę pieniędzy uzyskaną przez jednostkę przed potrąceniem kosztów związanych z działalnością. Dodatkowo trzeba pamiętać, że w myśl Ustawy o rachunkowości do przychodu zalicza się także wzrost wartości posiadanych aktywów oraz spadek wartości zaciągniętych zobowiązań. Nie dotyczy to jednak sytuacji, gdy właściciel lub udziałowcy samodzielnie wnoszą środki, by zwiększyć kapitał.

Jak obliczyć przychód?

Obliczanie przychodu polega na sumowaniu kwot pieniędzy lub wartości uzyskanych z różnych źródeł. Aby obliczyć przychód, należy zsumować wszystkie dochody generowane z działalności, takie jak wynagrodzenie za pracę, dochody z inwestycji, zyski z działalności przedsiębiorstwa, świadczenia socjalne czy też inne formy uzyskiwania pieniędzy. Przychód stanowi sumę wszystkich tych źródeł, będąc kwotą brutto, przed odjęciem jakichkolwiek kosztów czy potrąceń. To właśnie przychód stanowi początkowy punkt do dalszych analiz finansowych i obliczeń, takich jak wyliczanie podatków czy też oszacowanie rentowności działalności bądź inwestycji.

Co to jest dochód?

Dochód różni się od przychodu poprzez uwzględnienie kosztów związanych z działalnością czy życiem codziennym. Jest to kwota pieniędzy, którą osoba lub firma faktycznie zatrzymuje po odjęciu wszystkich wydatków i kosztów związanych z uzyskaniem przychodu.

W kontekście osobistych finansów dochód to suma pieniędzy, która pozostaje po odjęciu od przychodu wszelkich opłat, podatków, kosztów utrzymania oraz innych wydatków. Jest to kwota, którą można oszczędzać, inwestować lub wykorzystać na cele życiowe.

Jak obliczyć dochód?

Istnieją dwa rodzaje dochodu: dochód brutto oraz dochód netto. Aby obliczyć dochód brutto, od kwoty przychodu musisz odjąć koszty uzyskania przychodu. Pamiętaj jednak, że dochód brutto to kwota przed zapłaceniem wszystkich podatków. Obliczenia te można zobrazować prostym wzorem:

DOCHÓD = PRZYCHÓD – KOSZTY UZYSKANIA PRZYCHODU

Aby obliczyć dochód netto, musisz od dochodu brutto odjąć kwotę podatków. Dopiero ta kwota stanowi kwotę Twojego zysku „na rękę”.

Jak obliczyć dochód – przykład

Pani Ania prowadzi jednoosobową działalność gospodarczą. Jej przychody w grudniu 2023 wyniosły 15 tys. zł. W tym miesiącu jej koszty uzyskania przychodu w związku z prowadzoną działalnością wyniosły 5,5 tys. zł. Jej dochód w brutto w grudniu wyniósł:

15 000 zł – 5 500 zł = 9 500 zł

Pani Ania wybrała podatek liniowy jako formę opodatkowania, więc jej podatek dochodowy stanowi 19% kwoty jej dochodu. Zatem dochód netto po uwzględnieniu podatku dochodowego grudniu wyniósł:

9 500 zł – (9 500 zł × 0,19) = 9 500 zł – 1805 zł = 7695 zł

Jak widać na powyższym przykładzie, różnica pomiędzy dochodem netto a brutto jest znacząca. Choć przychód Pani Anny wynosił 15 tys. zł, kwota, jaką dostanie „na rękę”, wynosi 7695 zł, czyli jest niemal 2 razy niższa.

Koszty uzyskania przychodu – czym są?

Podstawowym czynnikiem, kształtującym relację dochód a przychód w działalności gospodarczej, są wydatki ponoszone w celu osiągnięcia przychodów. Z punktu widzenia ekonomicznego najbardziej interesujące dla przedsiębiorcy jest to, że poniesione koszty zmniejszają wysokość dochodu, a więc jednocześnie mogą wpłynąć na obniżenie należnej zaliczki na podatek dochodowy oraz – przy rozliczeniu rocznym – wysokości podatku do zapłaty. Niejednokrotnie zdarza się też, że ponosząc wysokie koszty w ostatnich miesiącach roku, przy jednoczesnych pokaźnych dochodach we wcześniejszych miesiącach, podatnik może otrzymać zwrot podatku.

Zarządzanie wydatkami w odpowiednich okresach jest kluczowe dla optymalizacji rozliczeń podatkowych i efektywnego wykorzystania możliwości zmniejszenia obciążeń podatkowych. Rzetelne dokumentowanie kosztów i zgodność z regulacjami podatkowymi stają się kluczowymi czynnikami dla przedsiębiorców, chcących zwiększyć efektywność i rentowność swojej działalności gospodarczej.

Sprawdź, jak powinno wyglądać rozliczenie w firmie.

Koszty uzyskania przychodów – co się do nich zalicza?

Do kosztów uzyskania przychodu zalicza m.in.:

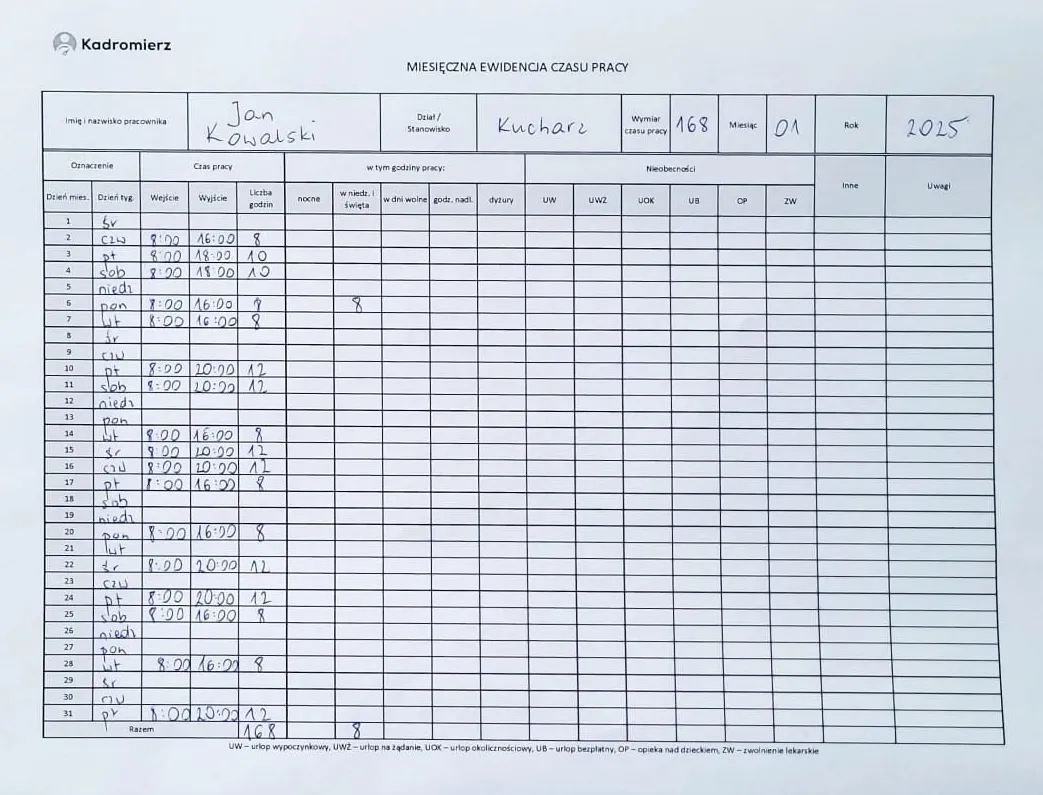

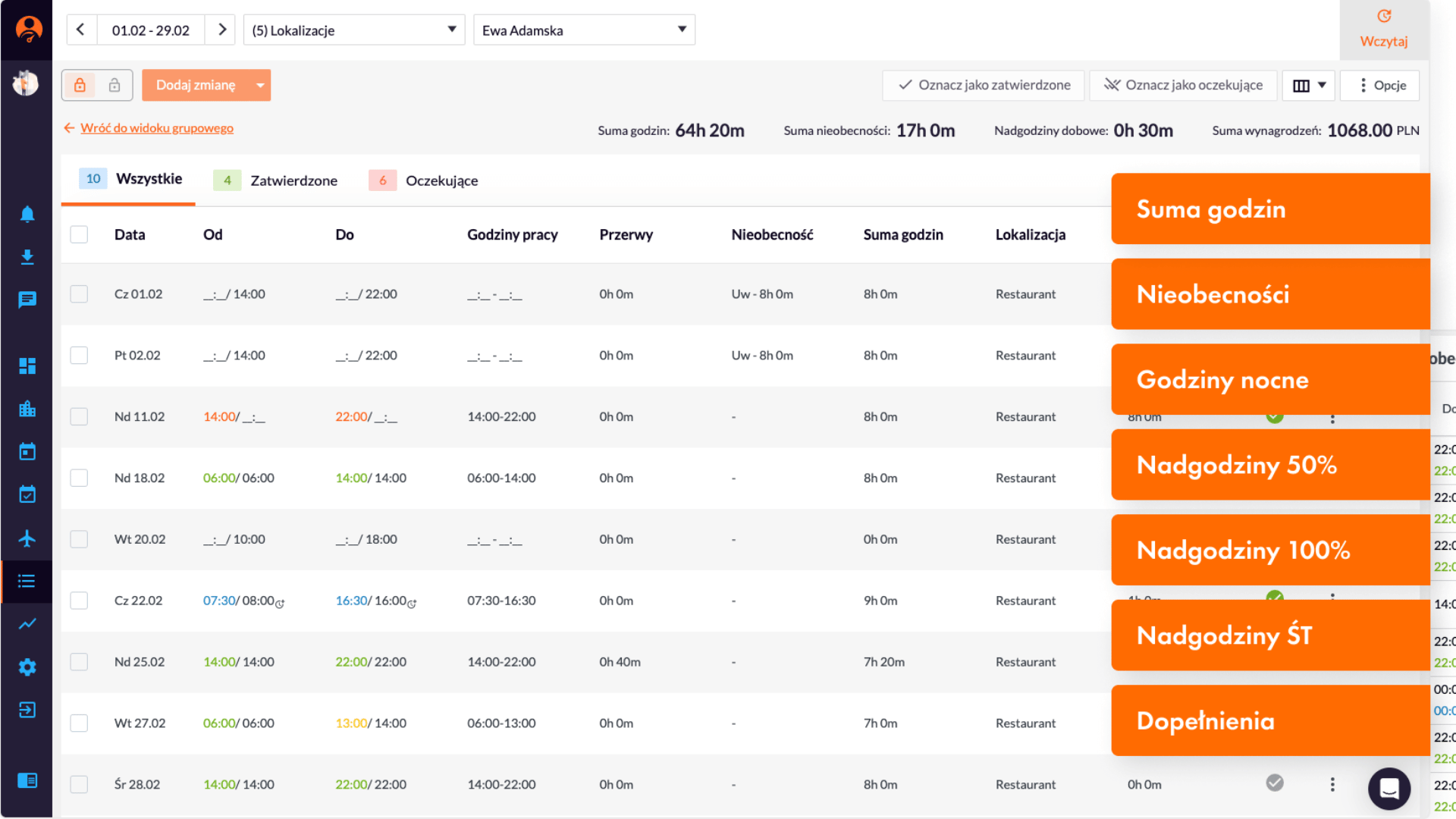

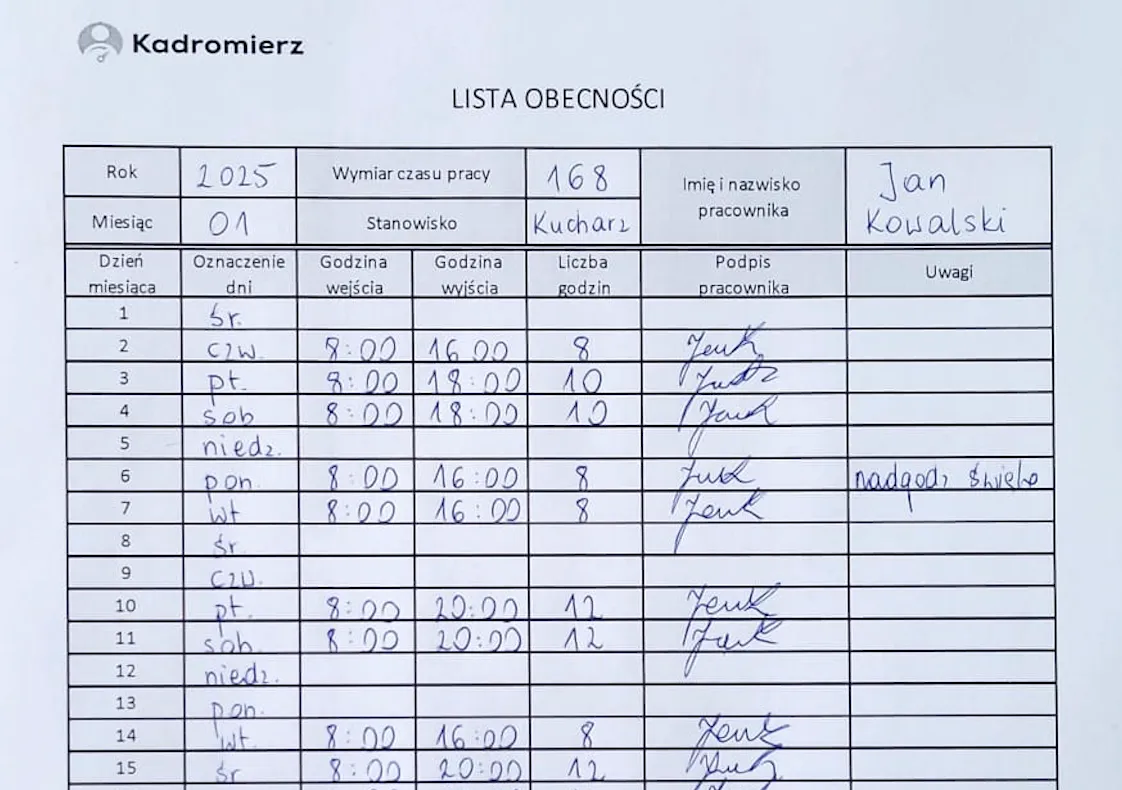

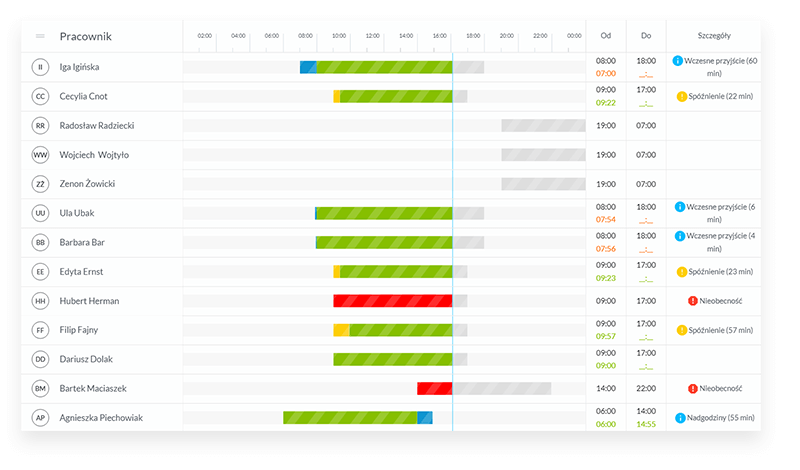

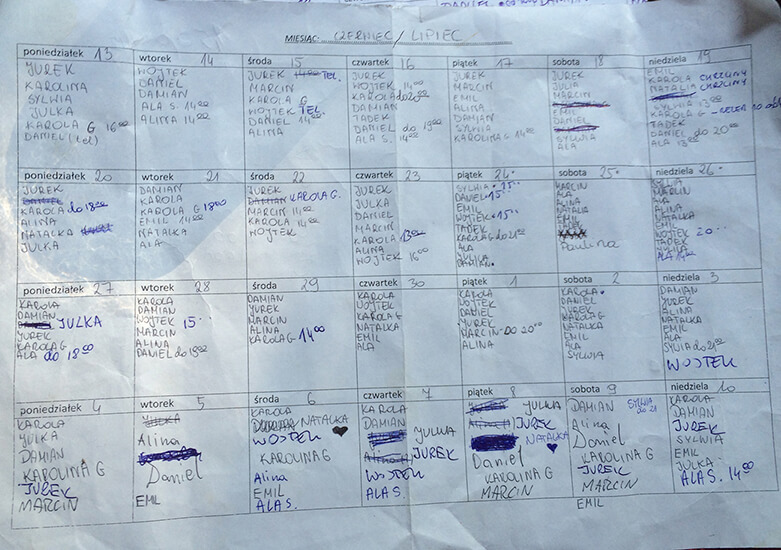

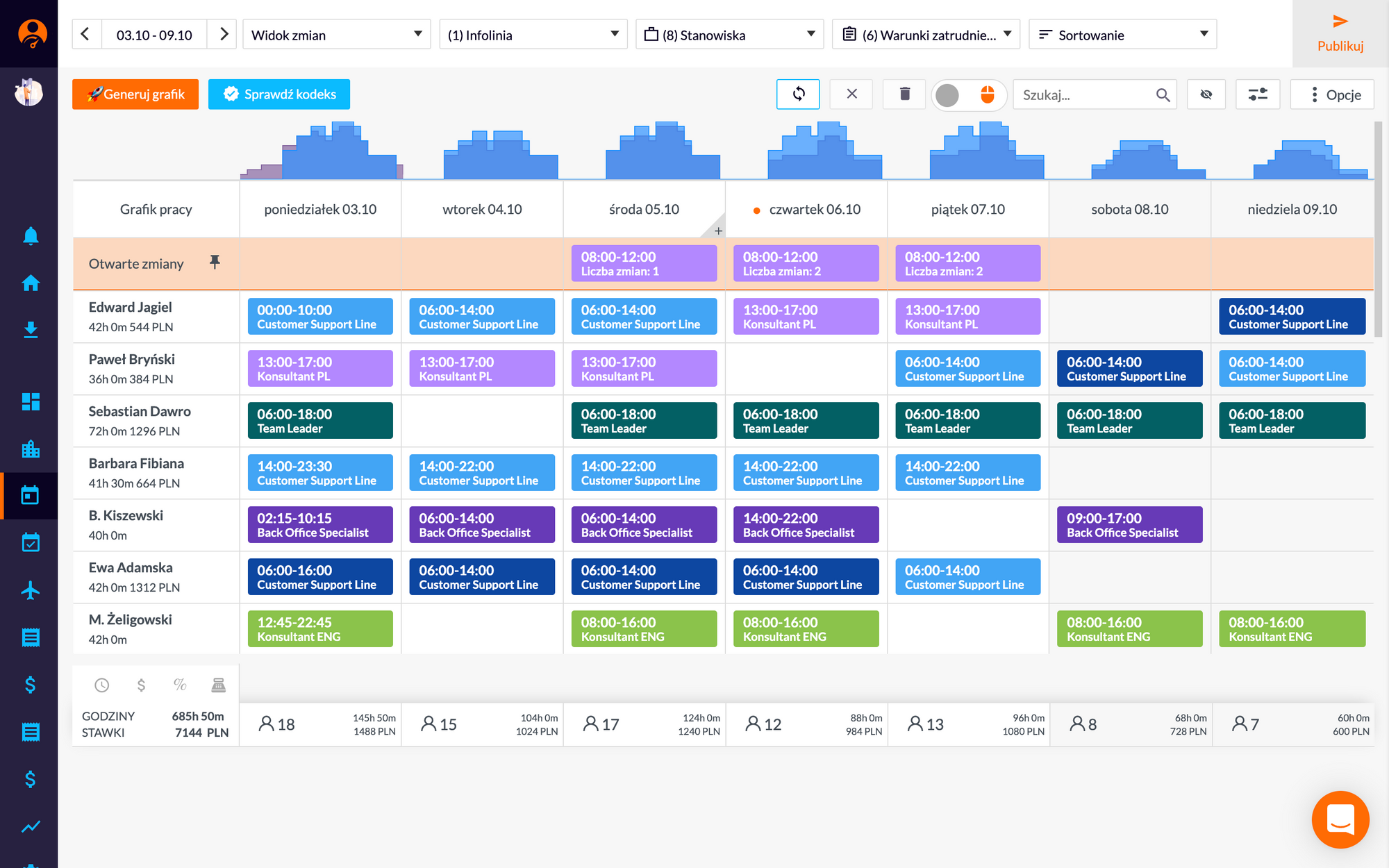

- koszty zatrudnienia pracowników,

- wydatki na utrzymanie i remonty nieruchomości,

- koszty najmu,

- sprzęt i narzędzia niezbędne do wykonywania pracy,

- koszty związane z zakupem i użytkowaniem samochodu służbowego,

- koszty materiałów niezbędnych do produkcji,

- wydatki na reklamę i marketing czy pozostałe usługi,

- koszty transakcyjne związane z inwestycjami.

- opłaty za licencje i ubezpieczenia,

- wydatki na szkolenia lub kursy związane z rozwojem zawodowym pracowników.

Warto zaznaczyć, że nie wszystkie wydatki mogą być kosztami uzyskania przychodów. Koszty te powinny być rzetelnie udokumentowane oraz związane bezpośrednio z działalnością generującą przychód bądź zostać poniesione w celu zabezpieczenia źródła przychodów. Do kosztów uzyskania przychodów podatnik może zaliczyć zarówno koszty bezpośrednio, jak i pośrednio związane z uzyskaniem przychodu.

Do kosztów uzyskania przychodów nie wlicza się także wydatków wymienionych w art. 23 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych. Za wydatki niestanowiące kosztów uzyskania przychodów uznaje się m.in. koszty takie jak wydatki na spłatę kredytów czy innego rodzaju pożyczek, darowizny czy grzywny i kary pieniężne.

Wydatki związane z osiągnięciem dochodu są istotne zarówno dla przedsiębiorców, jak i osób zatrudnionych na umowę o pracę, umowę o dzieło lub zlecenie. Ich odliczenie ma kluczowe znaczenie przy obliczaniu dochodu brutto pracownika. Konkretne koszty zostały ustalone na poziomie 111,25 zł lub 139,06 zł w przypadku umowy o pracę (zryczałtowany koszt uzyskania przychodu). Co więcej, w przypadku umowy zlecenia lub umowy o dzieło, te koszty wynoszą 20% lub 50% przychodu.

Sprawdź, jak optymalizować koszty w firmie.

Przychód a dochód – różnica

Jak nietrudno wywnioskować, różnica między przychodem a dochodem może być nieduża lub wręcz przeciwnie – gigantyczna. Wpływa na to wiele czynników, a jednym z podstawowych będzie branża, którą się reprezentuje. Istnieją takie dziedziny gospodarki, w których do działania potrzebny jest komputer, drukarka oraz podstawowe, łatwo dostępne i tanie oprogramowanie. W innych natomiast nie można w ogóle wystartować, jeżeli nie zakupi się kosztownych maszyn, nie zatrudni personelu oraz nie wyda mnóstwa pieniędzy na materiały. Reprezentanci obu tych branż w rozmowie na temat przychodów i dochodów będą mieli całkowicie sprzeczne ze sobą stanowiska. Jednym z często podawanych przykładów działalności, w których osiągane są miliardowe przychody, ale sam dochód stanowi niewielką ich część, są sieci prowadzące dyskonty. Często ich marże nie należą do wysokich, a oczekiwane rezultaty uzyskują one poprzez tzw. efekt skali.