Kilometrówka 2025 – ile wynosi stawka?

Przeczytaj w: 3 minuty

ostatnia aktualizacja: 23/12/2024

Jeśli korzystasz z prywatnego samochodu do celów służbowych, pracodawca powinien wypłacić Ci zwrot za koszty używania pojazdów. Stawki określone zostały w Rozporządzeniu Ministra Infrastruktury i wzrosły wraz z początkiem 2023 roku z powodu inflacji i rosnących kosztów eksploatacji pojazdów. Sprawdź, ile wynosi kilometrówka w 2025 roku po najnowszych nowelizacjach.

Sprawdź, co znajdziesz w artykule:

Czym jest kilometrówka?

Kilometrówka została wprowadzona w 2002 roku za sprawą Rozporządzenia Ministra Infrastruktury z dnia 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy.

Od tego czasu pracownikowi zatrudnionemu na podstawie umowy o pracę przysługuje zwrot kosztów używania pojazdów do celów służbowych, jeśli nie są one własnością pracodawcy.

Limit kilometrówki

Prowadzenie kilometrówki pozwala na obliczenie kosztów poniesionych przez pracownika na podstawie przejechanych kilometrów. Ustawa o transporcie drogowym ustanawia jednak miesięczny limit przebytego dystansu, aby odliczenie kosztów było możliwe:

- mieszkańcy gminy do 100 tys. mieszkańców – 300 km,

- mieszkańcy gminy, która posiada od 100 tys. do 500 tys. mieszkańców – 500 km,

- mieszkańcy gminy powyżej 500 tys. mieszkańców – 700 km.

Limit może być większy w przypadkach:

- pojazdów wykorzystywanych w służbie leśnej – 1500 km,

- pojazdów służbowych w celach ratowniczych, w sytuacji zagrożenia klęską żywiołową lub usuwania jej skutków, albo skutków katastrofy ekologicznej – do 3000 km.

Ile wynosi kilometrówka?

Rozporządzenie zmieniające stawki kilometrówki weszło w życie 17 stycznia 2023 roku. Jest to pierwsza zmiana kwoty od 2007 roku. Podane liczby to maksymalne stawki, które pokrywa pracodawca przy zwrocie kosztów używania pojazdów prywatnych w celach służbowych. Określa się je za kilometr przebiegu pojazdu. Służą one do ustalenia kwoty miesięcznego ryczałtu.

Stawka kilometrówki 2025

Stawka za 1 km uzależniona jest od pojemności skokowej silnika oraz od rodzaju pojazdu:

- 0,89 zł – samochody osobowe o pojemności skokowej silnika do 900 cm³,

- 1,15 zł – samochody o pojemności skokowej silnika powyżej 900 cm³ (czyli stawki za 1 km przebiegu pojazdu ciężarowego),

- 0,69 zł – motocykle,

- 0,42 zł – motorowery.

Warto wspomnieć, że są to maksymalne stawki za 1 kilometr przebiegu pojazdu, które pracodawca może wliczyć do kosztów uzyskania przychodów firmy. Jeśli zdecyduje się na ustalenie wyższych stawek za 1 kilometr przebiegu pojazdu, wówczas różnicę musi opodatkować i oskładkować.

Jak obliczyć należną kilometrówkę?

Aby obliczyć należną kwotę, musisz pomnożyć liczbę przejechanych kilometrów przez stawkę za 1 kilometr przebiegu pojazdu podaną powyżej.

Przykład:

Pan Tomasz pracuje jako przedstawiciel handlowy. W celach służbowych używa samochodu prywatnego o pojemności skokowej silnika do 900 cm³. Mieszka w gminie powyżej 500 tys. mieszkańców. W styczniu 2025 r. przebieg pojazdu wyniósł 450 km. Umowa pomiędzy Panem Tomaszem a pracodawcą zakłada kosztów przejazdu na podstawie ustawowej stawki za 1 kilometr. Wszystkie potrzebne dane zostały zapisane w ewidencji przebiegu pojazdu.

Przemierzając 450 km, Pan Tomasz zmieścił się w wyznaczonym limicie kilometrów dla gminy powyżej 500 tys. mieszkańców. Zgodnie z powyższą rozpiską stawka dla samochodu o pojemności skokowej silnika do 900 cm³ wynosi 0,89 zł. Aby obliczyć zwrot za użytkowanie prywatnego samochodu osobowego, należy wykonać poniższe działanie:

0,89 zł x 450 km przebiegu = 400,50 zł

Rozliczanie kilometrówki

Rozliczanie kilometrówki zależy od tego, jaka stawka za 1 km wypłacana jest przez pracodawcę. Jeśli jest równa lub niższa niż stawka ustawowa podana w rozporządzeniu, to kilometrówkę można wliczyć do kosztów uzyskania przychodu firmy. Natomiast jeśli pracodawca zdecyduje się wypłacać pracownikowi wyższą stawkę za 1 km, wówczas należy opodatkować i oskładkować nadwyżkę.

Przykład:

Pan Robert wypłaca pracownikowi stawkę za 1 km w wysokości 1,00 zł. W związku z tym, że stawka ustawowa dla samochodów osobowych o pojemności silnika do 900 cm³ wynosi 0,89 zł, musi opodatkować i oskładkować tę różnicę, a resztę może wliczyć do kosztów uzyskania przychodu.

- Stawka za 1 km wliczana do kosztów uzyskania przychodów – 0,89 zł

- Nadwyżka za 1 km, którą należy opodatkować – 1,00 zł – 0,89 zł = 0,11 zł

Powiedzmy, że w kwietniu pracownik wykonał 500 km.

- Kwota do wypłacenia pracownikowi

- Kwota za 500 km wliczana do kosztów uzyskania przychodów – 0,89 zł x 500 km = 445 zł

- Kwota za 500 km, którą należy opodatkować – 0,11 zł x 500 km = 55 zł

Ewidencja przebiegu pojazdu – czy jest obowiązkowa?

Wprowadzona 23 października 2018 roku ustawa o podatku dochodowym od osób fizycznych zniosła obowiązek prowadzenia ewidencji przebiegu pojazdu na potrzeby rozliczenia podatku dochodowego. W związku z tym od tego czasu obowiązuje stały procentowy limit wydatków związanych z eksploatacją samochodu prywatnego do działalności. Jednak, aby móc odliczyć 100% poniesionych kosztów, jak również 100% podatku VAT, pracodawca musi udowodnić, że samochód jest używany wyłącznie w celach zawodowych.

Odliczenie wydatków jest możliwe bez konieczności prowadzenia kilometrówki, jednakże wówczas uzyskana kwota nie będzie pełna. W takim wypadku obowiązują następujące limity:

- samochód prywatny – 50% VAT, 20% PIT,

- firmowy samochód osobowy – 50% VAT, 75% PIT,

- samochód ciężarowy poniżej 3,5 t – 50% VAT, 75% PIT.

Wyjątek stanowią jedynie samochody ciężarowe powyżej 3,5 t – zarówno prowadząc ewidencję przebiegu, jak i nie, przedsiębiorca może uzyskać stuprocentowy zwrot kosztów i podatku VAT. Prowadzenie takiej ewidencji jest natomiast konieczne w przypadku, gdy pracownicy zatrudnieni w danej firmie wykorzystują swoje prywatne pojazdy do celów służbowych. Taki dokument jest niezbędny do obliczenia zwrotu kosztów za użytkowanie takiego samochodu osobowego czy motocykla.

Wyjeżdżasz na delegację? Sprawdź, ile wynoszą diety krajowe 2025!

Co powinna zawierać ewidencja przebiegu pojazdu?

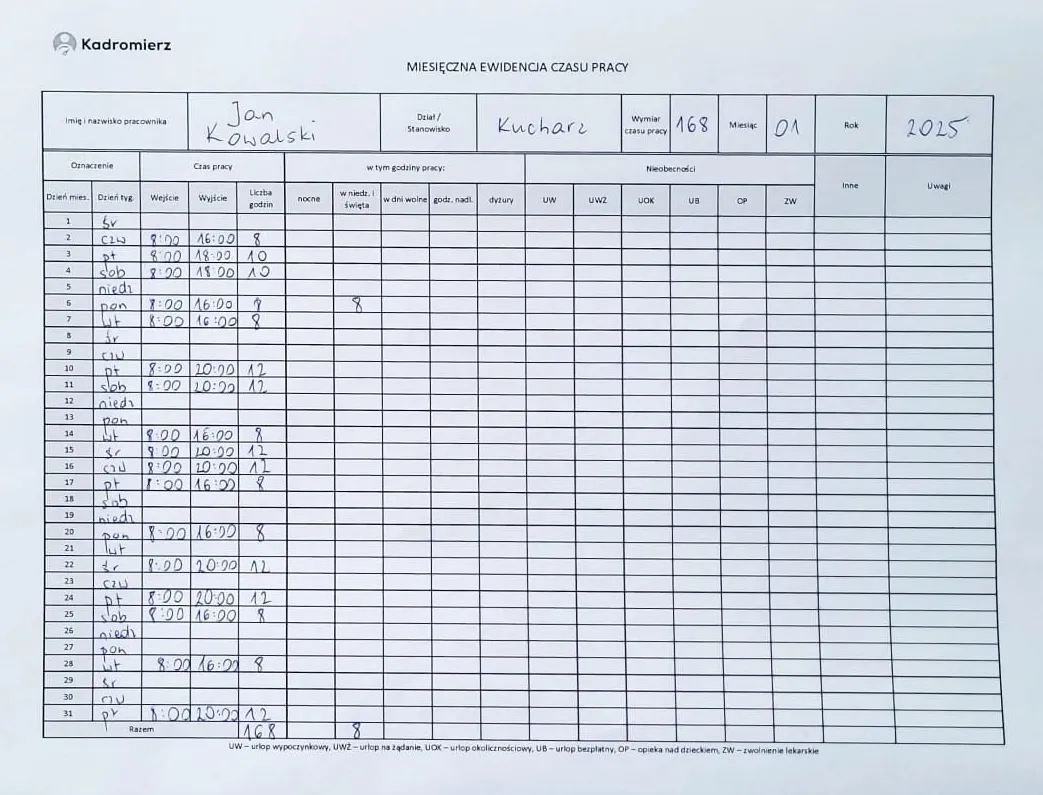

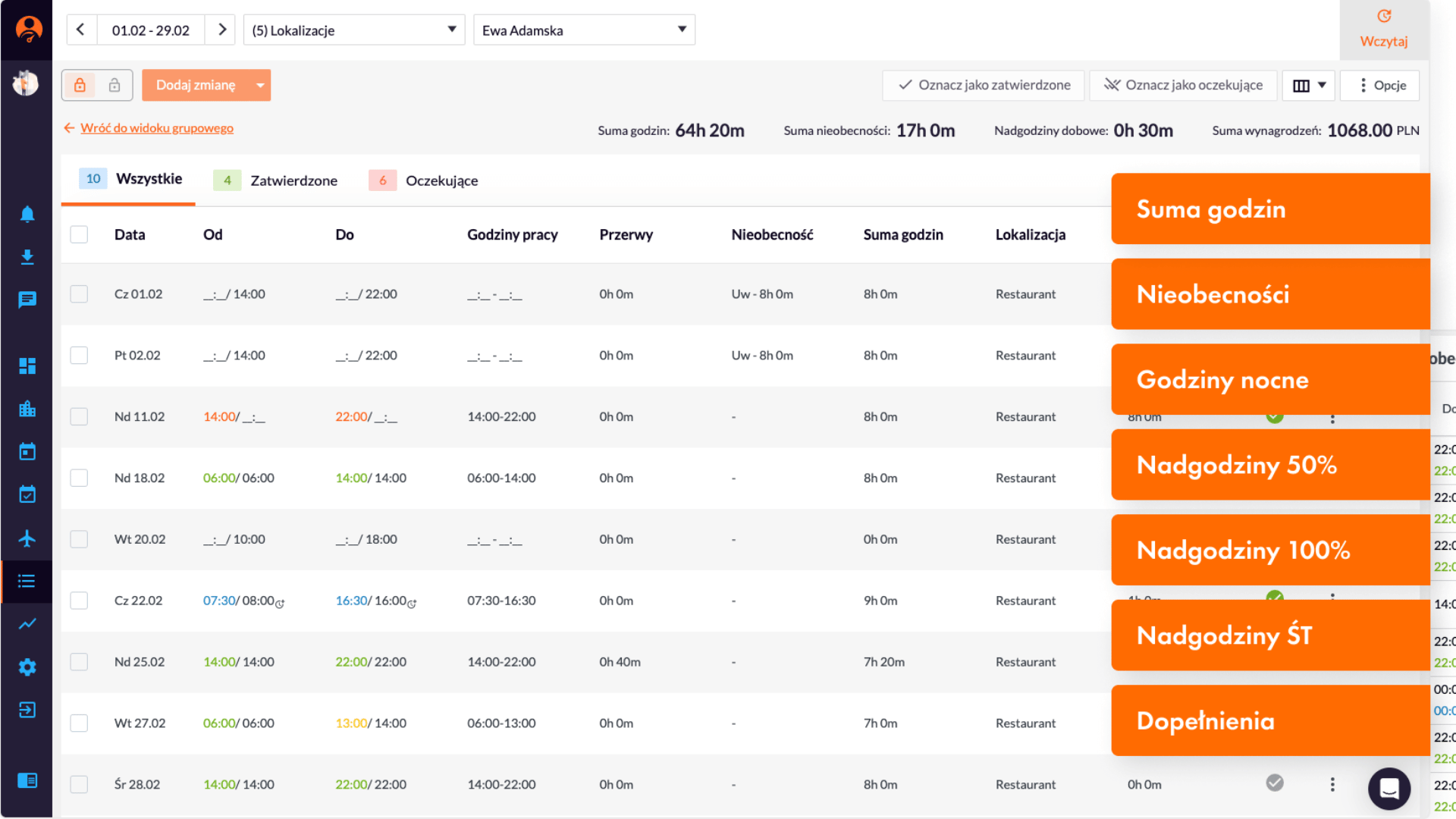

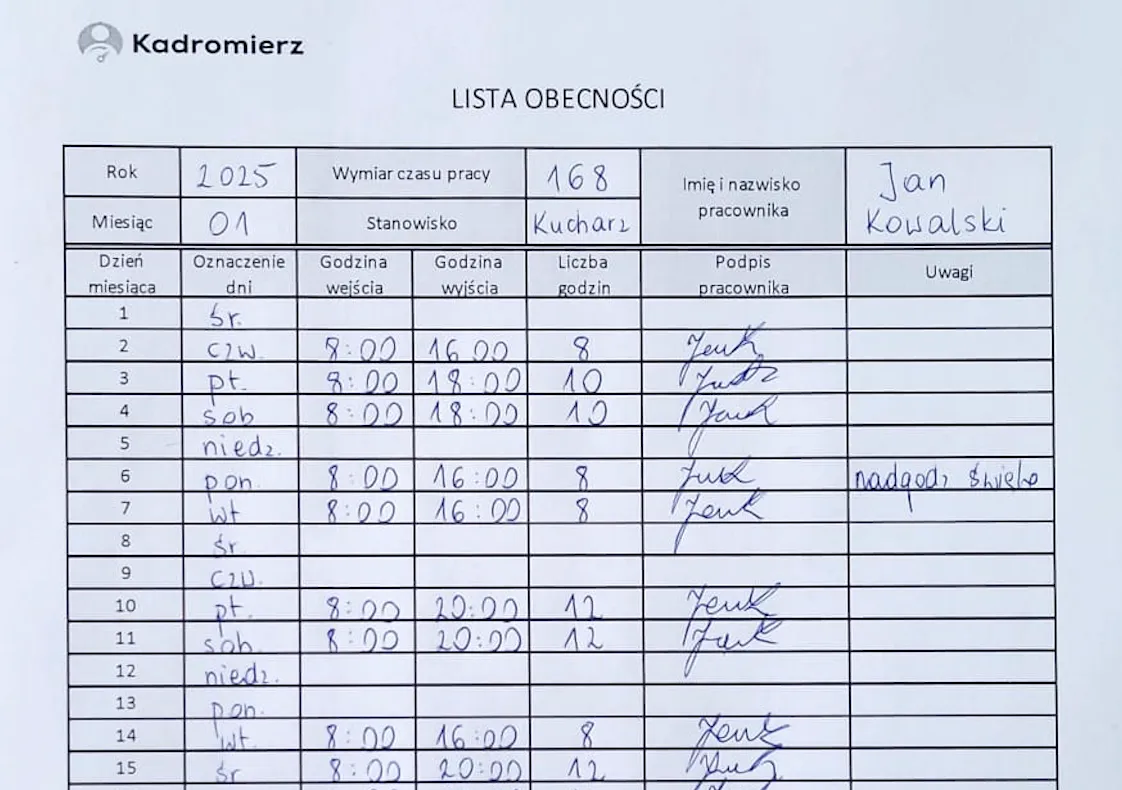

Ewidencja przebiegu pojazdu, tak jak ewidencja czasu pracy, musi być prowadzona i powinna zawierać co najmniej:

- imię, nazwisko i adres użytkownika pojazdu,

- numer rejestracyjny,

- pojemność silnika,

- kolejny numer wpisu,

- datę i cel podróży służbowej,

- opis trasy (skąd – dokąd),

- liczbę przejechanych kilometrów,

- stawkę za 1 km przebiegu,

- kwotę stanowiącą wynik mnożenia liczby przejechanych kilometrów i stawki za 1 km przebiegu,

- dane i podpis podatnika (pracodawcy).

Konsekwencje nieprawidłowego prowadzenia ewidencji przebiegu pojazdu

Celowe lub przypadkowe pomyłki w prowadzeniu ewidencji przebiegu pojazdu wiążą się z konsekwencjami. W sytuacji, gdy podatnik odliczył 100% VAT i 100% PIT, a nie prowadził, w tym przypadku, obowiązkowej dokumentacji kilometrówki lub prowadził ją źle, postąpił niezgodnie z prawem, zasadność takiej ewidencji może zostać podważona podczas ewentualnej kontroli. W konsekwencji przedsiębiorca będzie musiał zapłacić zaległe koszty i podatek VAT wraz z naliczonymi odsetkami.