Czym jest opłata prolongacyjna?

Przeczytaj w: 2 minuty

ostatnia aktualizacja: 19/07/2024

Opłata prolongacyjna dotyczy każdego płatnika, który złożył wniosek o odroczenie płatności podatku lub zaległości podatkowej. Dowiedz się, jak obliczyć kwotę opłaty prolongacyjnej i jak prawidłowo złożyć wniosek.

Sprawdź, co znajdziesz w artykule:

Co to jest opłata prolongacyjna?

Opłata prolongacyjna to kwota, którą przedsiębiorca ma obowiązek uiścić, jeśli złożył wniosek o odroczenie terminu płatności podatku. Mógł także wnieść o rozłożenie płatności na raty. Według definicji i przeznaczenia opłata prolongacyjna jest formą pomocy publicznej dla przedsiębiorcy.

Jakie należności podatkowe mogą zostać odroczone?

To, jakie należności podatkowe zostaną odroczone, zależy od organu podatkowego i tego, jak rozpatrzy wniosek. Warto pamiętać, że podejmując decyzję, uwzględnia on ważny interes podatnika lub interes publiczny.

Organ podatkowy może odroczyć termin zapłaty podatku, odsetki od nieuregulowanych w terminie zaliczek na podatek oraz termin zapłaty zaległości podatkowej wraz z odsetkami za zwłokę.

Niezaleganie US – wszystko, co musisz wiedzieć.

Odsetki od zaległości podatkowej

Od 1 stycznia 2023 odsetki od zaległości podatkowej uległy zmianie. Stało się to przez zwiększenie stopy oprocentowania kredytu lombardowego NBP. Prezentują się one następująco:

- 16,50% w skali roku jako stawka podstawowa odsetek za zwłokę,

- 8,25% w skali roku po zmniejszeniu (połowa stawki podstawowej),

- 8,25% w skali roku jako stawka opłaty prolongacyjnej,

- 24,75% w skali roku jako stawka podwyższona

Złożenie wniosku o odroczenie terminu płatności podatku

Przed złożeniem wniosku o odroczenie terminu płatności podatku powinieneś/powinnaś przygotować takie dane jak:

- imię i nazwisko podatnika (lub nazwę)

- adres zamieszkania (lub siedziby),

- nazwa organu podatkowego,

- czas, którego dotyczy zaległość,

- kwota odroczenia,

- proponowany termin spłaty,

- uzasadnienie, dlaczego składasz wniosek o odroczenie,

Nie zapominaj o tym, że wraz z uzasadnieniem masz obowiązek wykazać swój ważny interes. Do wniosku powinny zostać dołączone załączniki przemawiające jako argumenty za odroczeniem terminu płatności.

ZUS w Twojej firmie – o czym musisz pamiętać?

Forma odroczenia terminu płatności

Złożenie wniosku o odroczenie terminu płatności podatku w sytuacji braku możliwości jego spłaty uchroni Cię przed karą grzywny. Istnieją trzy formy spłaty zaległości podatkowych. Są to:

- odroczenie lub rozłożenie na raty zaległości podatkowej (doliczane są odsetki za zwłokę),

- odroczenie terminu płatności podatku lub rozłożenie zapłaty na raty,

- umorzenie zaległości, opłaty prolongacyjnej albo odsetek w całości, lub tylko części.

Wysokość opłaty prolongacyjnej

Opłata prolongacyjna obliczana jest na podstawie jej stawki obowiązującej w dniu wydania decyzji o odroczeniu terminu płatności. Nie można jednak zapominać o tym, że sama stawka prolongaty jest równa obniżonej stawce odsetek za zwłokę.

Warto pamiętać, że nie ustala się opłaty prolongacyjnej, jeśli przyczyną wydania decyzji była klęska żywiołowa lub np. ogłoszenie stanu epidemii.

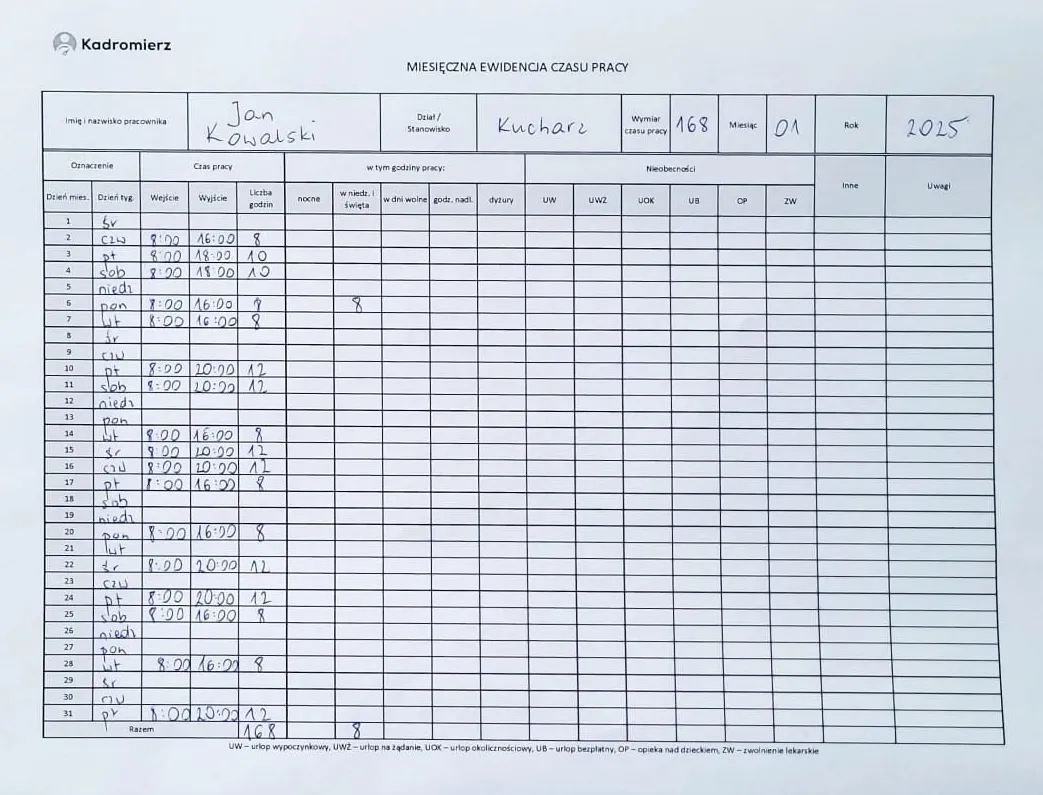

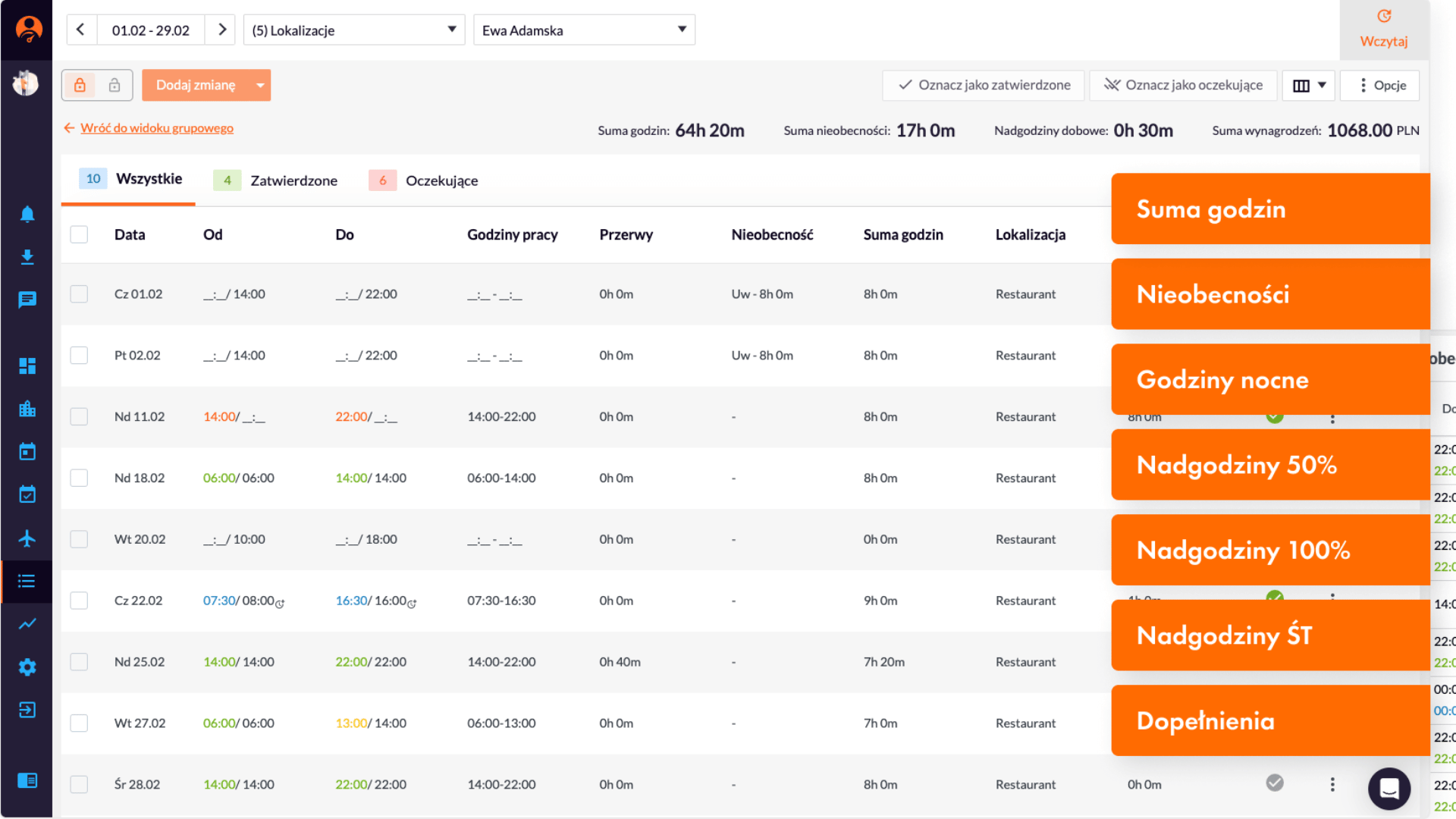

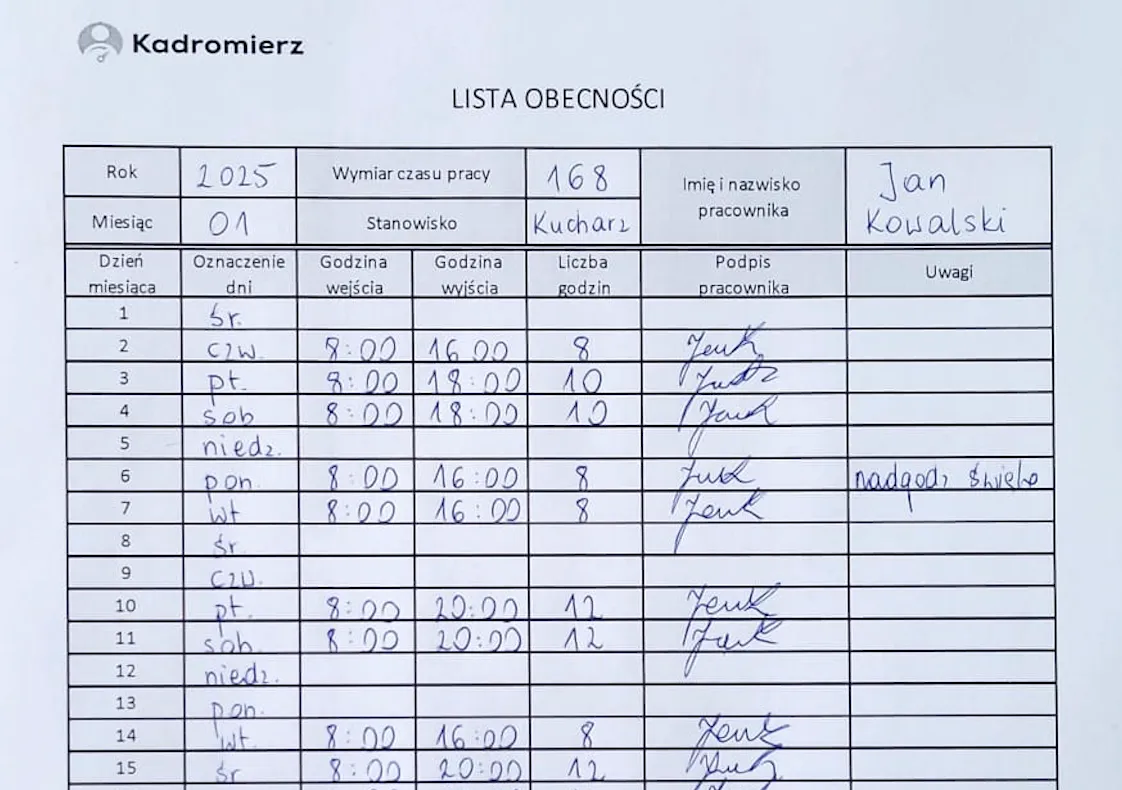

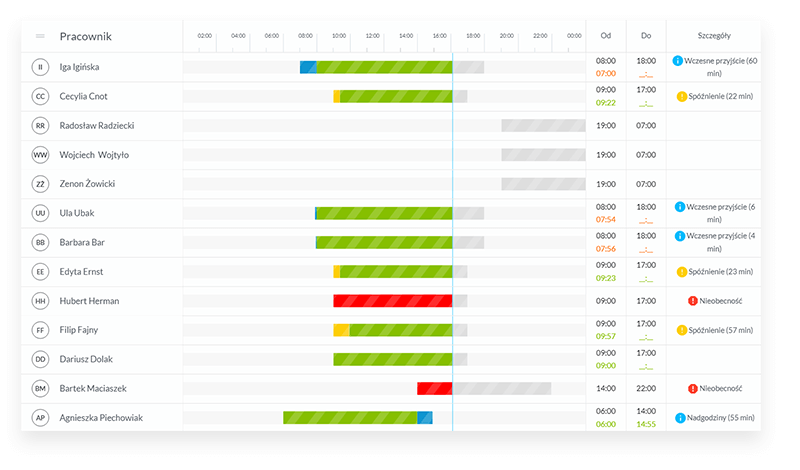

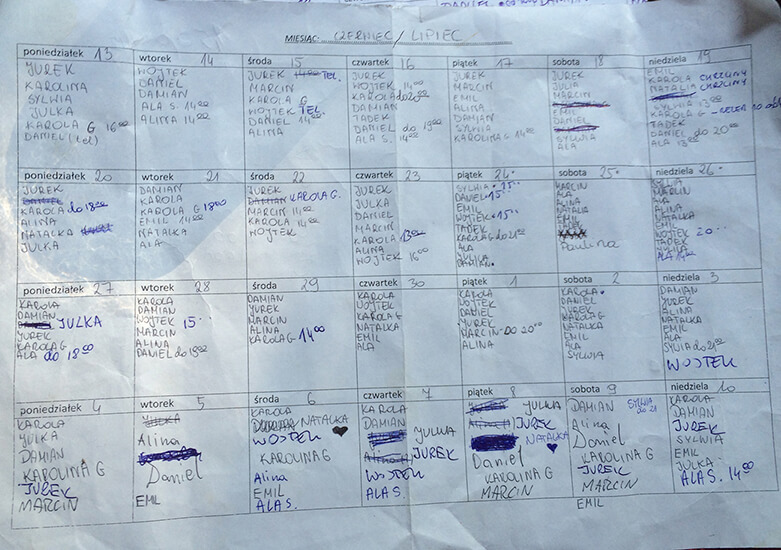

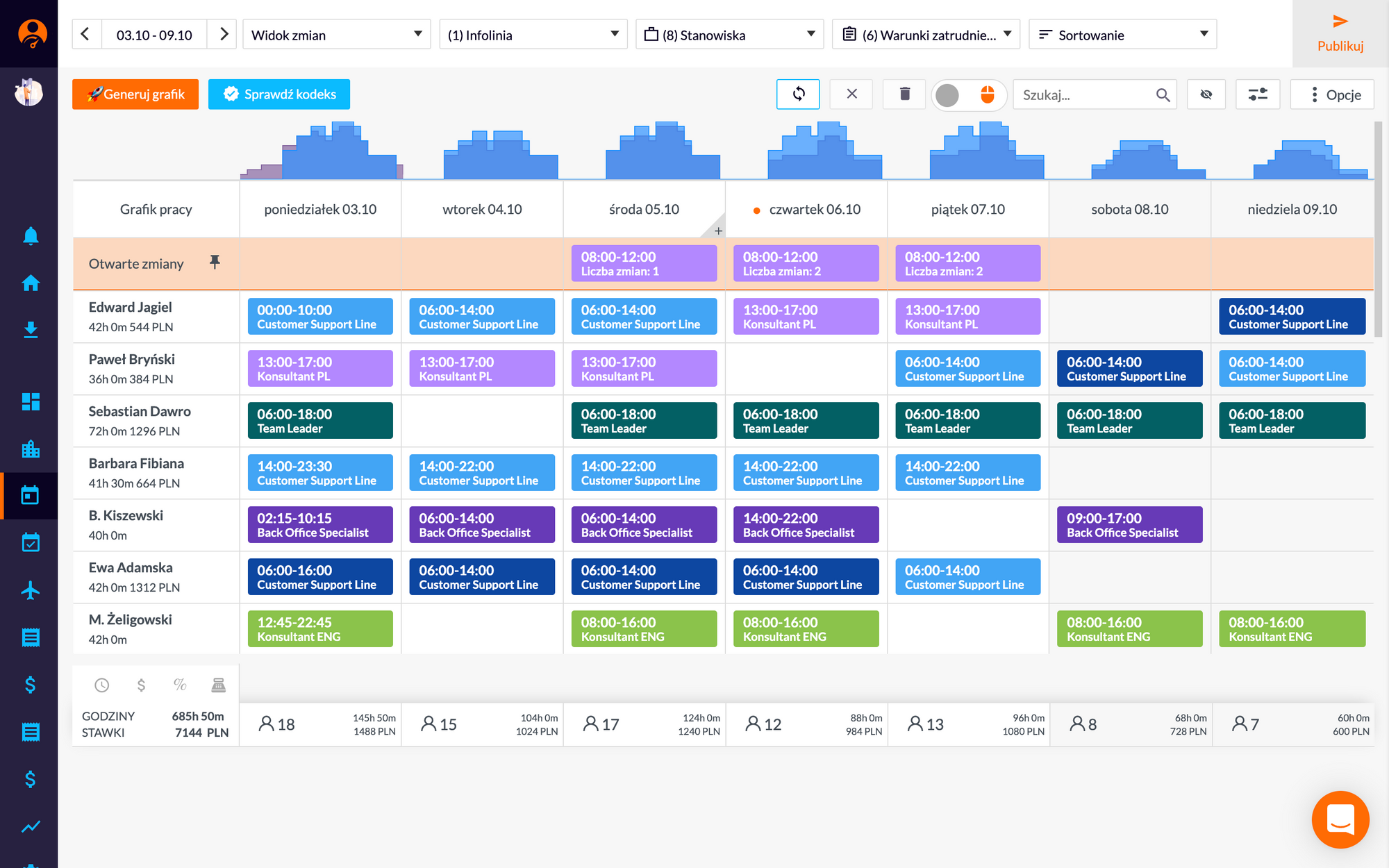

Poznaj Kadromierz – program do grafików pracy, ewidencji czasu pracy online i elektronicznych wniosków urlopowych.