Stawki VAT w gastronomii od sprzedaży dań i napojów

Przeczytaj w: 3 minuty

ostatnia aktualizacja: 27/08/2024

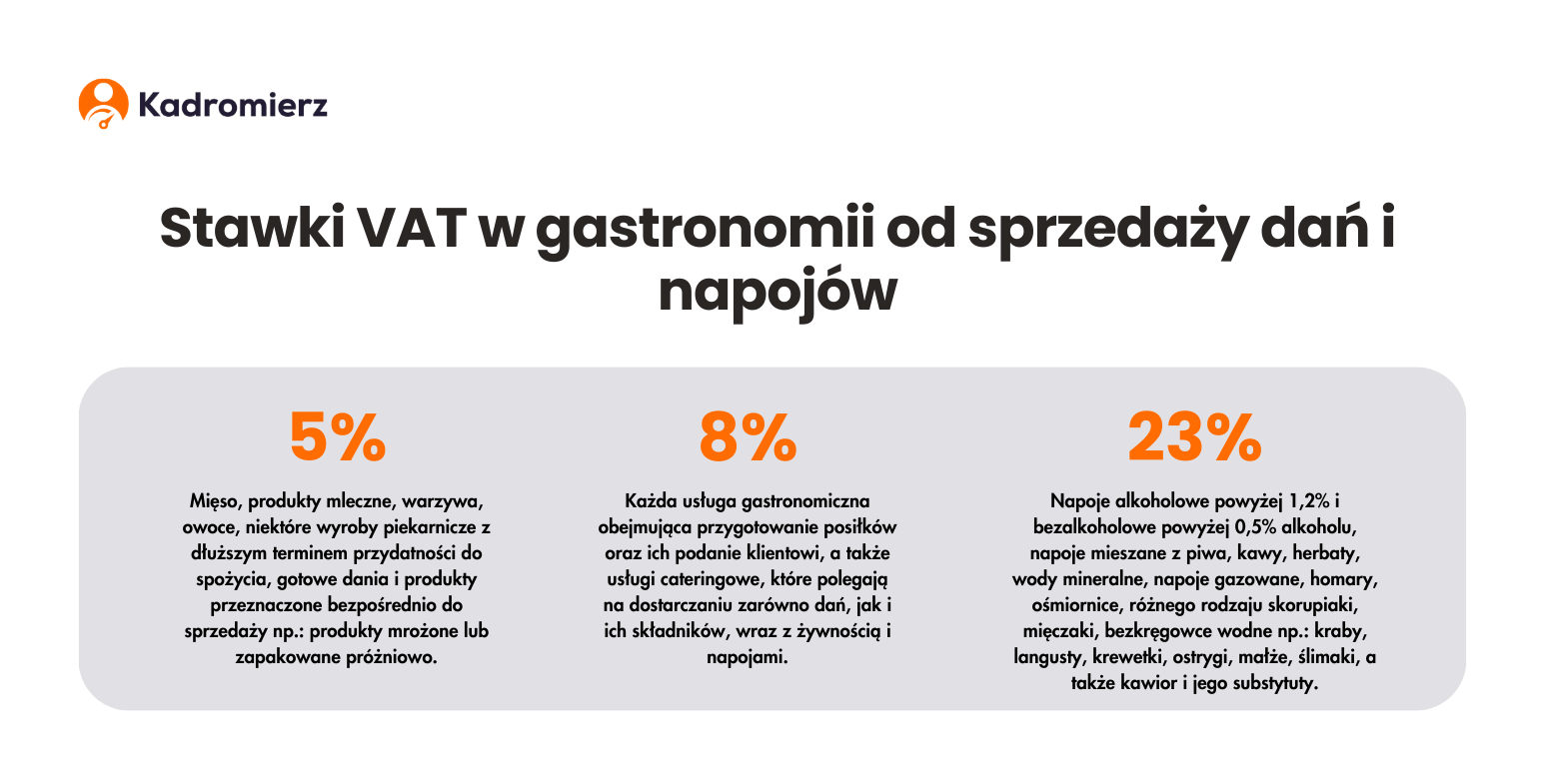

Produkty i usługi związane z wyżywieniem mogą zostać objęte różnymi stawkami VAT. Podstawową stawką podatku VAT od sprzedaży posiłków i dań jest stawka 23%. W zależności od formy oferowanych produktów bądź usług można także wyróżnić niższe, preferencyjne stawki VAT w wysokości 5% i 8%. Sprawdź, w jaki sposób opodatkować produkt bądź usługę gastronomiczną.

Sprawdź, co znajdziesz w artykule:

Sprzedaż posiłków i dań – produkt czy usługa gastronomiczna?

W kontekście ustalania stawek podatku VAT w gastronomii istnieje istotne rozróżnienie między produktami gotowymi do odsprzedaży a usługami związanymi z wyżywieniem. Według klasyfikacji PKWiU, gotowe posiłki i dania są definiowane jako przygotowane, ugotowane i składające się co najmniej z dwóch różnych składników. Te produkty gotowe do sprzedaży mogą być mrożone, zapakowane w puszki, słoiki, torebki próżniowe lub inne opakowania, przeznaczone do bezpośredniego spożycia. Natomiast usługi gastronomiczne obejmują przygotowanie i podanie posiłku w miejscu, w którym jest on produkowany, takie jak serwowanie dań w restauracjach czy kawiarniach.

Podsumowując, produkty gotowe do odsprzedaży, takie jak zamrożone dania czy zapakowane posiłki, różnią się od usług gastronomicznych, które obejmują podanie posiłku w miejscu jego przygotowania. To rozróżnienie stanowi kluczowy element w ustalaniu stawek VAT w gastronomi i wpływa bezpośrednio na sposób opodatkowania sprzedaży dań i napojów w lokalach gastronomicznych.

Poznaj wskaźniki efektywności w gastronomii.

Stawki VAT w gastronomii – ile wynoszą?

Podstawowa stawka VAT w gastronomii wynosi 23%, jednak istnieją również produkty czy usługi obłożone preferencyjną stawką VAT – 5% oraz 8%. Od lipca 2020 roku wprowadzono nową matrycę stawek VAT, która przyniosła zmiany w klasyfikacji towarów i usług, uproszczenie systemu stawek oraz wprowadzenie wiążącej informacji stawkowej (WIS).

Podatek VAT – 5%

Stawka 5% podatku VAT obejmuje produkty spożywcze z różnych kategorii takie jak mięso, produkty mleczne, warzywa, owoce oraz niektóre wyroby piekarnicze z dłuższym terminem przydatności do spożycia. Zawiera ona również gotowe dania i produkty przeznaczone bezpośrednio do sprzedaży, które nie są powiązane z dodatkowymi usługami oferowanymi przez lokale gastronomiczne, na przykład produkty mrożone lub zapakowane próżniowo. Niemniej jednak należy pamiętać, że stawka ta nie ma zastosowania w przypadku produktów z zawartością alkoholu przekraczającą 1,2%.

Podatek VAT – 8%

Stawką VAT w wysokości 8% objęta jest każda usługa gastronomiczna obejmująca przygotowanie posiłków oraz ich podanie klientowi, czyli zapewnianie pełnego wyżywienia przeznaczonego bezpośrednio do spożycia, niezależnie czy w lokalu funkcjonuje np. obsługa kelnerska czy jest to lokal samoobsługowy. 8-procentową stawkę podatku VAT mają także usługi cateringowe, które polegają na dostarczaniu zarówno dań, jak i ich składników, wraz z żywnością i napojami, umożliwiającymi ich natychmiastowe spożycie. Warto jednak zaznaczyć, że stawka VAT w wysokości 8% nie jest stosowana do napojów.

Podatek VAT – 23%

Stawka VAT na poziomie 23% obejmuje szereg różnych produktów oraz usług, które nie kwalifikują się do preferencyjnych stawek podatkowych. Wśród nich znajdują się napoje alkoholowe, których zawartość alkoholu przekracza 1,2%, a także napoje mieszane z piwa oraz napoje bezalkoholowe, zawierające więcej niż 0,5% alkoholu. Dodatkowo stawka 23% dotyczy kawy, herbaty, wody mineralnej oraz napojów gazowanych bezalkoholowych. Nowa matryca stawek VAT wprowadziła także zastosowanie stawki 23% dla wybranych owoców morza, dań oraz przetworów przygotowywanych z ich wykorzystaniem. Produkty te obejmują homary, ośmiornice, różnego rodzaju skorupiaki, mięczaki, bezkręgowce wodne, jak kraby, langusty, krewetki, ostrygi, małże, ślimaki, a także kawior i jego substytuty. Warto zaznaczyć, że jeśli danie zawiera choćby jeden z wymienionych składników, na przykład klient zamawia pizzę z owocami morza, całość potrawy podlega opodatkowaniu stawką VAT w wysokości 23%.

Sprawdź, co musisz wiedzieć na temat rozliczania w firmie.

Ustalenie właściwej stawki VAT w gastronomii – gdzie szukać pomocy?

Jeśli masz wątpliwości co do ustalenia właściwej stawki VAT w gastronomii na dany towar lub usługę, możesz szukać pomocy w kilku miejscach. Jeśli już istnieje decyzja w sprawie konkretnego produktu lub usługi w ramach wiążącej informacji stawkowej (WIS) w systemie EUREKA, można wówczas bez trudu zastosować tam określoną stawkę VAT.

Jednak, jeśli nie ma takich informacji w systemie, możesz złożyć wniosek do dyrektora Krajowej Informacji Skarbowej (KIS). Procedurę tę można zrealizować poprzez wysłanie listu na adres urzędu lub drogą elektroniczną za pośrednictwem e-PUAP, na adres skrytki Krajowej Informacji Skarbowej. Odpowiedź na wniosek zazwyczaj zawiera precyzyjne informacje dotyczące stosowanej stawki VAT dla danego produktu czy usługi, co pozwala na prawidłowe rozliczenie podatkowe.

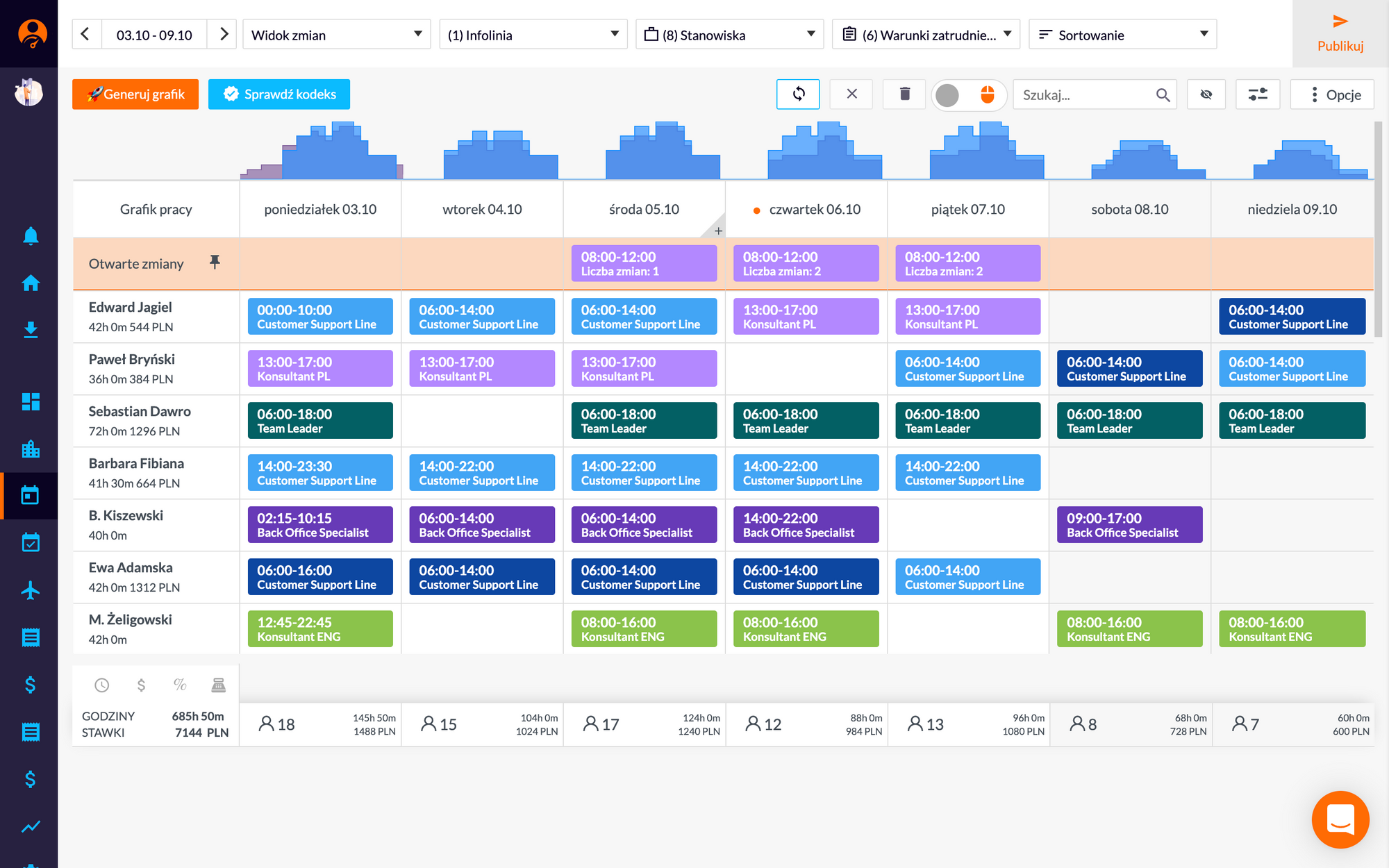

Zobacz innowacyjny program dla gastronomii, który pomoże Ci skutecznie zarządzać czasem i pracą w Twoim lokalu gastronomicznym.

Błędna stawka podatku VAT na fakturze – konsekwencje

Błędne ustalenie stawki podatku VAT na fakturze może skutkować różnymi konsekwencjami dla podatnika. Kiedy stawka zostanie zawyżona, skutkuje to dodatkowym obciążeniem finansowym, a podatnik musi uiścić większą kwotę VAT, zgodnie z wartością podaną na fakturze. Jednak, gdy stawka zostanie zaniżona, sytuacja staje się bardziej skomplikowana. W przypadku zbyt niskiej stawki VAT na fakturze możesz narazić się na zaległości podatkowe. Po wykryciu takiej sytuacji konieczne jest wystawienie faktury korygującej oraz poprawienie deklaracji VAT, nawet jeśli błąd wynikał z nieporozumienia dotyczącego właściwego zastosowania stawki VAT.

Zachęcamy do sprawdzenia naszego kompleksowego narzędzia do zarządzania i planowania czasu pracy, w którym znajdziesz takie funkcje jak: elektroniczna ewidencja czasu pracy, grafiki pracy online czy program RCP.