Progi podatkowe w Polsce – jak dokładnie działają?

Przeczytaj w: 4 minuty

ostatnia aktualizacja: 25/09/2024

Rozliczenie PIT to podstawowy obowiązek podatników, który nie rzadko spędza im sen z powiek. O ile wprowadzenie usługi ePIT ułatwiło sprawę, bo program robi to za nas, o tyle wprowadzona największa od lat reforma podatkowa tzw. Polski Ład, sporo skomplikowała. Problemem oprócz nie do końca zrozumiałych przepisów, są ciągłe poprawki wprowadzane do ustawy. Dowiedz się, jak m.in. zmieniła się skala podatkowa i progi podatkowe.

Sprawdź, co znajdziesz w artykule:

Polski Ład

Od 1 stycznia 2022 r. w polskim systemie podatkowym obowiązuje szereg zmian m.in. brak możliwości odliczenia składki zdrowotnej lub podniesienie kwoty wolnej od podatku z 8 000 zł do 30 000 zł.

Kolejną modyfikacją jest wprowadzenie ulgi dla klasy średniej. Przysługuje ona osobom, których zarobki mieszczą się w przedziale od 5 701 zł do 11 141 zł brutto. Polega na odliczeniu od dochodu pracownika kwoty, która jest ustalana indywidualnie na podstawie wysokości uzyskanych przychodów. Rząd wprowadził ją w życie, aby podatnicy stanowiący tzw. klasę średnią nie byli stratni w wyniku reformy podatkowej. Ulga jest dedykowana każdemu, kto uzyskał przychody z tytułu:

- umowy o pracę,

- stosunku służbowego,

- pracy nakładczej,

- spółdzielczego stosunku pracy,

- działalności gospodarczej, której przedsiębiorcy rozliczają podatek według skali podatkowej ogólnej.

Ustalając prawo do pobierania ulgi podatkowej przez pracownika, pracodawca jest zobowiązany sprawdzić, czy suma wypłaconych przychodów nie przekroczy górnego limitu wynoszącego 133 692 zł rocznie. Jeśli podatnik przekroczy maksymalną kwotę lub nie osiągnie minimalnego przychodu, będzie zmuszony zwrócić otrzymaną ulgę podczas rocznego rozliczenia.

Ulga dla klasy średniej jest stosowana z mocy prawa, co oznacza, że jest naliczana pracownikowi automatyczne. Nie trzeba więc składać żadnego wniosku, aby z niej skorzystać (ani pracodawcy, ani urzędowi skarbowemu). Z ulgi podatkowej można jednak dobrowolnie zrezygnować. W tym celu należy złożyć odpowiedni wniosek na piśmie. Bez tego, według zapisu Polskiego Ładu, pracodawca jest zobowiązany zastosować ulgę do rozliczenia pracownika, którego wynagrodzenie z pracy jest zgodne z ustalonymi przez rząd warunkami.

Ponadto, w ramach reformy obniżone zostały stawki ryczałtu dla niektórych zawodów, np. branży IT, która będzie mogła stosować nową stawkę wynoszącą 12%. Dodatkowo zostanie wprowadzona kolejna stawka ryczałtu 14% m.in. dla architektów. Ponadto zostały uregulowane kwestie dotyczące opodatkowania najmu prywatnego, w wyniku czego ryczałt jest jedyną dostępną formą opodatkowania przychodów z tego źródła. Przedsiębiorcy nie mogą wybrać opodatkowania na zasadach karty podatkowej. Nie oznacza to jednak, że ta forma opłacania podatku została całkowicie zlikwidowana. Nadal mogą z niej korzystać przedsiębiorcy, którzy dotychczas się w ten sposób rozliczali.

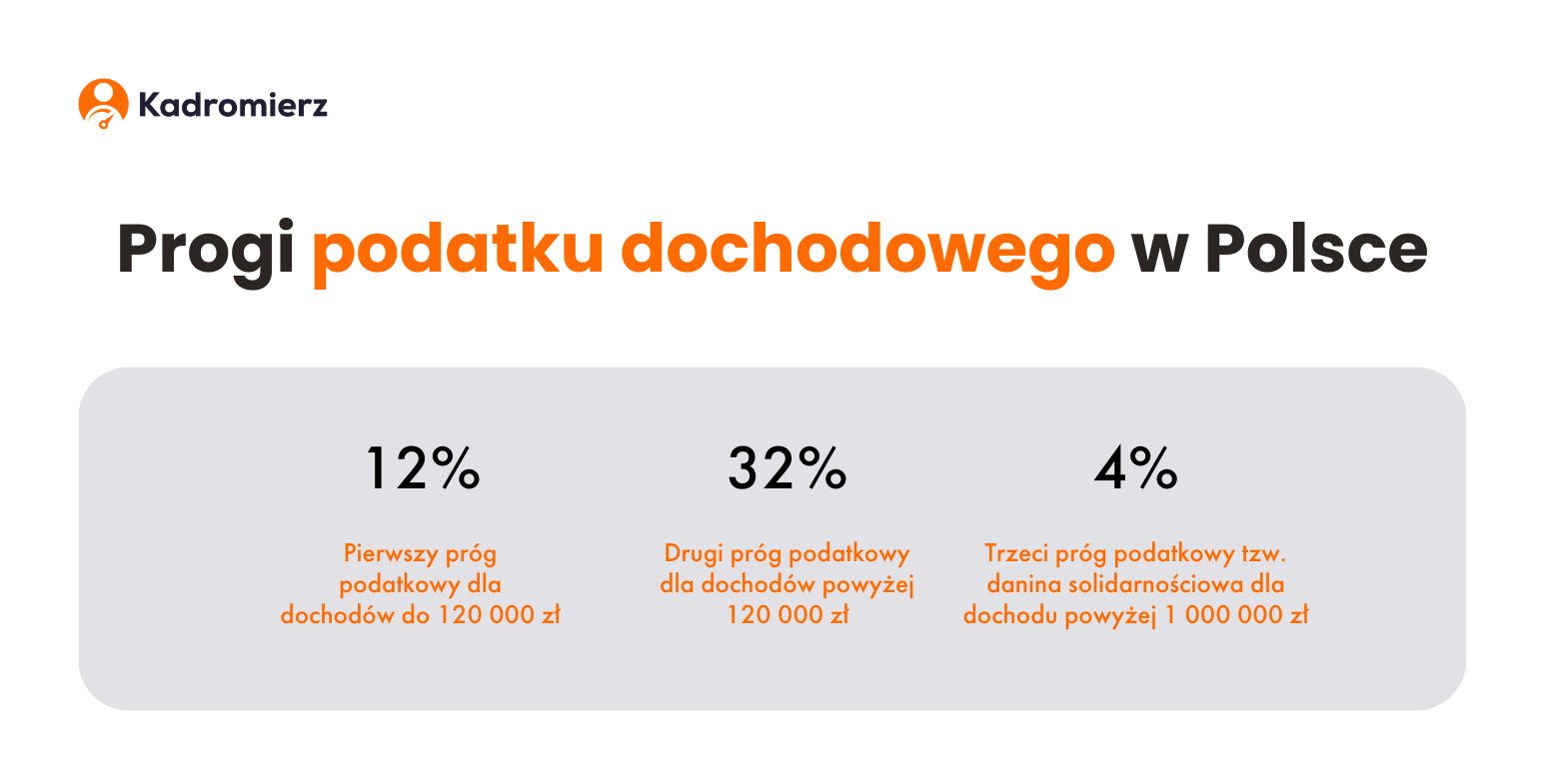

Progi podatku dochodowego w Polsce

Wysokość progów podatkowych:

- 12% – pierwszy próg podatkowy dla dochodów do 120 000 zł,

- 32% – drugi próg podatkowy dla dochodów powyżej 120 000 zł,

- 4% – trzeci próg podatkowy tzw. danina solidarnościowa dla dochodu powyżej 1 000 000 zł.

W ramach Polskiego Ładu zmieniono kwotę zmniejszającą podatek dochodowy. Od 2022 roku wynosi 5 100 zł (30 000 zł × 17% = 5 100 zł). Kwota zmniejszająca podatek to po prostu wysokość podatku odliczona od kwoty wolnej.

Jaka jest podstawa obliczenia podatku dochodowego?

Wysokość stawki podatku uzależniona jest od wysokości uzyskanego dochodu, czyli przychodów pomniejszonych o koszty ich uzyskania.

Jeśli chcemy wiedzieć, czy obejmie nas wyższy próg podatkowy, musimy znać podstawę podatku. Uzyskamy ją, gdy od przychodu odejmiemy koszty jego uzyskania oraz składki zapłacone na ubezpieczenie społeczne. W ten sposób otrzymamy dochód. Teraz już wystarczy jedynie zaokrąglić go do pełnych złotych, by uzyskać podstawę podatku.

DOCHÓD PO ODLICZENIACH = PRZYCHÓD – KOSZTY UZYSKANIA PRZYCHODU – SKŁADKI NA UBEZPIECZENIE SPOŁECZNE

Od uzyskanej kwoty obliczamy podatek – zgodnie z opisanymi wyżej progami. Następnym krokiem będzie odjęcie zapłaconych w ciągu roku składek na ubezpieczenie zdrowotne (w przypadku rozliczenia rocznego).

Próg podatkowy 32% osiągną ci, których dochód w poprzednim roku przekroczył 120 000 zł. Poniżej wzór:

- PODATEK = 15 300 zł + 32% × (kwota dochodu – 120 000 zł)

O wiele prościej wygląda sytuacja, gdy mowa o dochodach nieprzekraczających 120 000 zł. Wtedy wzór jest mniej skomplikowany:

- PODATEK = dochód × 12%

Przygotowując się do wypełnienia deklaracji rocznej lub zlecając to zadanie księgowemu, warto pamiętać o ulgach i zwolnieniach. Od podatku można odliczyć np. ulgi na dzieci. Od dochodu odlicza się natomiast m.in. wpłaty na Indywidualne Konto Zabezpieczenia Emerytalnego, darowizny na organizacje pożytku publicznego czy ulgi na leki bądź sprzęt rehabilitacyjny.

Przekroczenie progu podatkowego – jak temu zaradzić?

Najpopularniejszym sposobem na to, by „ominąć” drugi próg podatkowy, jest rozliczanie się wspólnie z małżonkiem. Metoda ta powoduje, że podatek wylicza się, ustalając najpierw sumę dochodów małżonków, którą dzieli się na dwa. Jest to korzystne wśród osób, u których jeden z partnerów zarabia wystarczająco dużo, by nastąpiło przekroczenie pierwszego progu podatkowego, np. powyżej 12 000 zł (wtedy roczny dochód wyniesie ok. 144 000 zł brutto) – z kolei drugi zarabia niewiele bądź nic. Zasadniczo progi podatkowe wylicza się dla jednego pracownika, ale dla par są podwajane. W 2022 r. maksymalna kwota roczna dla małżeństwa wynosi nie 120 000 zł a 240 000 zł. Dodatkowo mogą skorzystać z powiększonej kwoty wolnej od podatku, która wynosi obecnie 60 000 zł.

Korzystanie z ulg podatkowych

Przy rozliczaniu na zasadach ogólnych skali podatkowej istnieje możliwość skorzystania z ulg i odliczeń podatkowych. Ich zastosowanie zmniejsza nasz podatek dochodowy.

W zakresie odliczeń od dochodu można zaliczać:

- ulgę dla rodzin 4+ – rodzice wychowujący czwórkę dzieci w ogóle nie zapłacą podatku,

- ulgę termomodernizacyjną,

- IKZE (czyli odliczenia na konto emerytalne),

- ulgę na badanie i rozwój (B+R),

- odliczenia składki ZUS,

- odliczenia zwrotu nienależnych świadczeń,

- ulgę na leki,

- ulgę na sprzęt rehabilitacyjny,

- ulgę na samochód,

- odliczenie darowizn na cele charytatywna opiekuńcze, na kościół, na organizacje pożytku publicznego,

- ulgę dla krwiodawców oraz osocze,

- odliczenia w zakresie darowizn na cele edukacji zawodowej, na cele walki z COVID-19, odliczenia dotyczące darowizn tabletów i laptopów na rzecz jednostek oświatowych,

- ulgę na internet,

- odliczenia strat podatkowych,

- ulgę na złe długi.

Ulgi dla przedsiębiorców

Polski Ład wprowadzonymi zmianami objął także właścicieli firm czy organizacji. Powstały nowe ulgi, a te dotychczas istniejące, zostały częściowo zmodyfikowane.

Są to m.in.:

- Ulga na CSR – czyli ulga skierowana do wszystkich przedsiębiorców działających w ramach społecznej odpowiedzialności biznesu. Pozwala na odliczenie od podstawy opodatkowania dodatkowych 50% kosztów poniesionych na działalność sportową, kulturalną czy na szkolnictwo wyższe i naukę.

- Ulga B+R – inaczej ulga badawczo-rozwojowa wspierająca prace nad nowym produktem. Można odliczyć do 200% kosztów poniesionych przez Centra Badawczo-Rozwojowe. Rozwiązanie wprowadza też możliwość odliczenia 200% kosztów wynagrodzeń.

- Ulga na prototyp – ma umożliwić dodatkowe odliczenie od podstawy opodatkowania 30% kosztów poniesionych przez działalności B+R (m.in. na produkcję próbną nowego produktu, wprowadzenie go na rynek oraz uzyskanie certyfikatów i zezwoleń).

- IP Box – czyli opcja skorzystania jednocześnie z IP Box i ulgi B+R w zakresie tego samego dochodu.

- Ulga na robotyzację – zakłada odliczenie 50% kosztów uzyskania przychodów poniesionych na robotyzację. Może to być np. zakup nowych maszyn, robotów, a nawet szkoleń dla pracowników.

- Ulga na IPO – obniżenie kosztów pierwszej emisji akcji do obrotu giełdowego m.in. wydatki na opracowanie prospektu do 150% kosztów oraz usługi prawne, doradcze i finansowe do 50% (z limitem do 50 000 zł netto).

Stare progi podatkowe

Do 2021 roku progi podatkowe w Polsce pozostawały od lat niezmienne i wynosiły odpowiednio: 18% dla dochodów do 85 528 i 32% dla dochodów powyżej 85 528 zł. Podatnikom przysługiwała kwota wolna od podatku, uzależniona od osiąganych dochodów, w wysokości 8 000 zł.