Jak rozliczyć napiwki płacone kartą?

Przeczytaj w: 3 minuty

ostatnia aktualizacja: 30/04/2024

Napiwki są częścią rzeczywistości wielu zawodów usługowych, a ich rozliczanie może budzić wątpliwości zarówno u pracowników, jak i pracodawców. Zwiększenie popularności płatności kartą stawia też przez wieloma osobami pytanie, jak rozliczyć napiwki płacone kartą, a jak te otrzymywane przez pracownika bezpośrednio. Sprawdź, co na ten temat mówią Dyrektor Krajowej Informacji Skarbowej i inne organy podatkowe.

Sprawdź, co znajdziesz w artykule:

Czy napiwki podlegają opodatkowaniu podatkiem dochodowym?

Zgodnie z polskim prawem podatkowym, napiwki płacone kartą mogą być uznane za przychód ze stosunku pracy, podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych. Takie stanowisko znajduje potwierdzenie w interpretacjach podatkowych, które wydaje Dyrektor Krajowej Informacji Skarbowej. Na przykład, zgodnie z interpretacją indywidualną Dyrektora Krajowej Informacji Skarbowej z dnia 11 lipca 2019 r., jeżeli napiwki są przekazywane pracownikom poprzez pracodawcę i zapisywane na ich rzecz na konto restauracji, są one uznawane za przychód ze stosunku pracy.

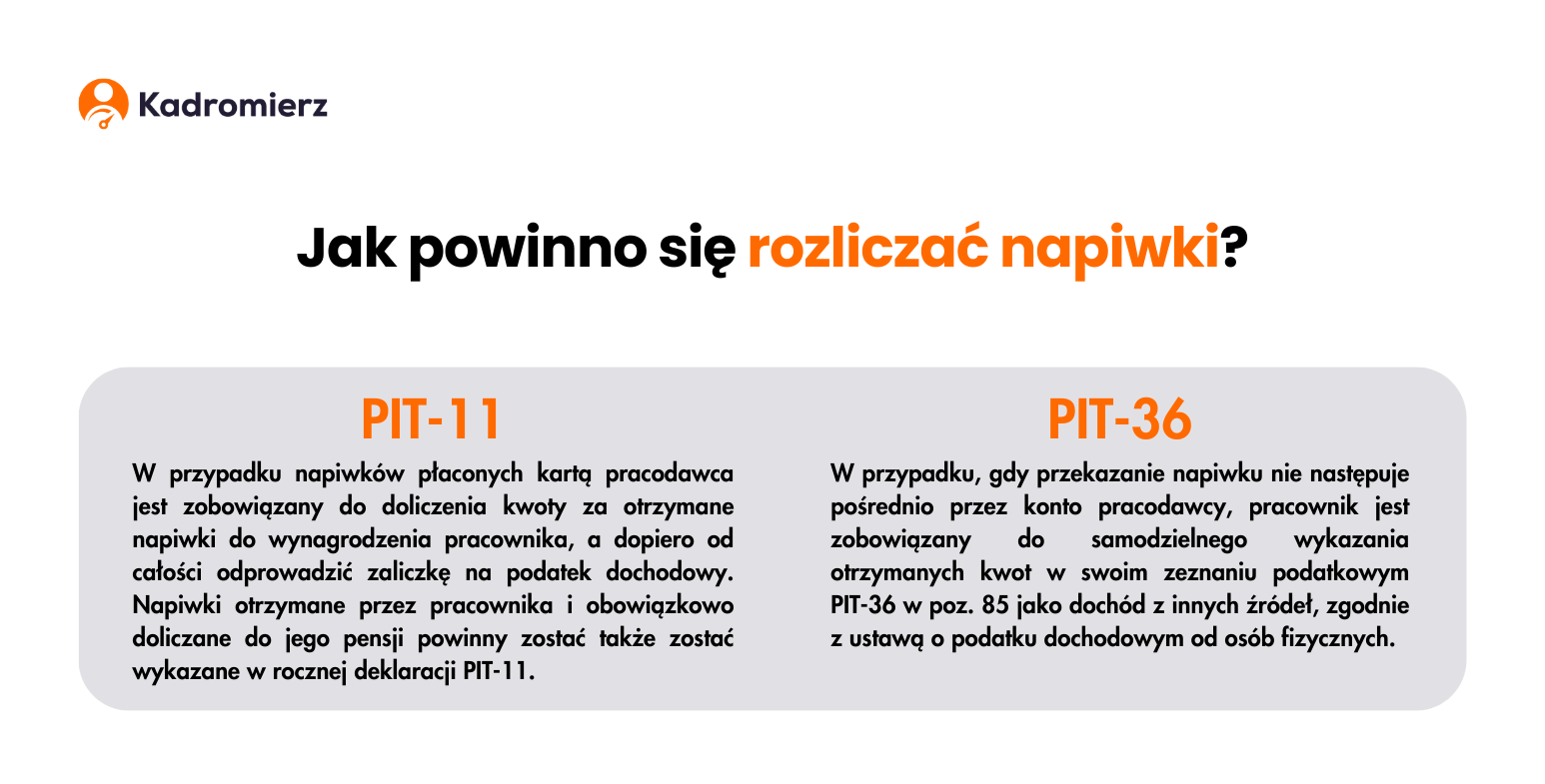

Napiwki a PIT-11

W przypadku napiwków płaconych kartą pracodawca jest zobowiązany do doliczenia kwoty za otrzymane napiwki do wynagrodzenia pracownika, a dopiero od całości odprowadzić zaliczkę na podatek dochodowy. Napiwki otrzymane przez pracownika i obowiązkowo doliczane do jego pensji powinny zostać także zostać wykazane w rocznej deklaracji PIT-11.

Napiwki a PIT-36

W przypadku, gdy przekazanie napiwku nie następuje pośrednio przez konto pracodawcy, sytuacja może wyglądać nieco inaczej. Pracownik taki jest zobowiązany do samodzielnego wykazania otrzymanych kwot w swoim zeznaniu podatkowym PIT-36 w poz. 85 jako dochód z innych źródeł, zgodnie z ustawą o podatku dochodowym od osób fizycznych.

Sprawdź, co warto wiedzieć na temat rozliczania w firmie.

Czy napiwki podlegają opodatkowaniu podatkiem VAT?

Napiwki, które klient dobrowolnie przekazuje pracownikom sektora usług, na przykład w restauracjach czy hotelach, nie są traktowane jako czynności podlegające opodatkowaniu podatkiem VAT. Jest to związane z naturą napiwku, który jest dobrowolnym świadczeniem z klienta na rzecz pracownika, a nie bezpośrednią zapłatą za wykonanie konkretnej usługi. W świetle prawa podatkowego dobrowolne napiwki nie są więc uznawane za wynagrodzenie za usługę, co wyłącza je spod obowiązku naliczania i odprowadzania podatku VAT.

Sytuacja wygląda inaczej, gdy napiwki są obowiązkowo doliczane do wartości usługi i stanowią nieodłączny element ceny finalnej. Zgodnie z art. 29 ust. 1 ustawy o podatku dochodowym od towarów i usług, podstawą opodatkowania VAT jest obrót, czyli wszystko, co stanowi zapłatę, którą dostawca lub usługodawca otrzymuje za dostarczone towary, lub wykonane usługi. Jeśli napiwki są obowiązkowo wliczane do rachunku (czyli są częścią oficjalnego cennika lub regulaminu świadczenia usług), to nie są już dobrowolnym świadczeniem, ale obligatoryjnym składnikiem ceny. W takim przypadku cała kwota, w tym napiwek, wchodzi w skład obrotu i jest obciążona VAT.

Czy od napiwków należy odprowadzić składki ZUS?

Jeśli klient płaci kartą, a napiwki są wliczane do oficjalnego wynagrodzenia pracownika i są przekazywane przez pracodawcę, to odpowiednie składki na ubezpieczenie społeczne i zdrowotne powinny być odprowadzane na podstawie przepisów ustawy z dnia 13 października 1998 roku o systemie ubezpieczeń społecznych. Zgodnie z art. 18 tej ustawy, obowiązek odprowadzania składek dotyczy wszystkich przychodów osiąganych ze stosunku pracy, które są wypłacane lub należne od pracodawcy, włączając w to również te kwoty, które mogą być klasyfikowane jako część wynagrodzenia.

Czy ewidencja napiwków jest obowiązkowa?

W polskim prawodawstwie nie istnieją przepisy, które bezpośrednio zobowiązywałyby do rejestrowania napiwków w kasie fiskalnej. Napiwki, zarówno te otrzymywane bezpośrednio w gotówce, jak i te płatne kartą, nie podlegają ewidencji przez kasy fiskalne zgodnie z ustawą o VAT oraz rozporządzeniem w sprawie kas rejestrujących.

Jednakże, napiwki płacone kartą często są automatycznie rejestrowane przez systemy płatnicze, co pozwala na transparentne i łatwe rozliczenie tych kwot, zarówno dla celów wewnętrznych restauracji, jak i dla potrzeb ewentualnych sprawozdań finansowych czy audytów.

Czy warto prowadzić ewidencję napiwków?

Pomimo braku prawnych wymogów dotyczących ewidencji kwoty napiwków, wiele restauracji decyduje się na prowadzenie własnej, wewnętrznej ewidencji tychże środków. Dzieje się tak głównie z dwóch przyczyn: po pierwsze, w celu rozliczeń z pracownikami, którzy otrzymują napiwki jako część swojego wynagrodzenia, a po drugie, w celu monitorowania poziomu zadowolenia klientów, co może być istotnym wskaźnikiem jakości usług świadczonych przez zatrudnionych.

Zarządzanie kadrami i płacami może być skomplikowane, ale nie musi! Kadromierz to intuicyjne narzędzie, które usprawnia wszystkie procesy kadrowo-płacowe. Nasz program do układania grafików pozwala tworzyć przejrzyste harmonogramy pracy, dostosowane do potrzeb Twojej firmy. Dodatkowo oferuje zaawansowane opcje w zakresie ewidencji czasu pracy i umożliwia precyzyjną rejestrację czasu pracy online. Zarejestruj się w Kadromierzu i odkryj, jak nasz program może usprawnić zarządzanie Twoją firmą.

14-dniowy darmowy okres próbny. Testujesz plan Premium. Nie wymagamy karty.